Argumentos para impugnar el “Impuesto a los Grandes Patrimonios”, mal llamado “Aporte Solidario y Extraordinario”

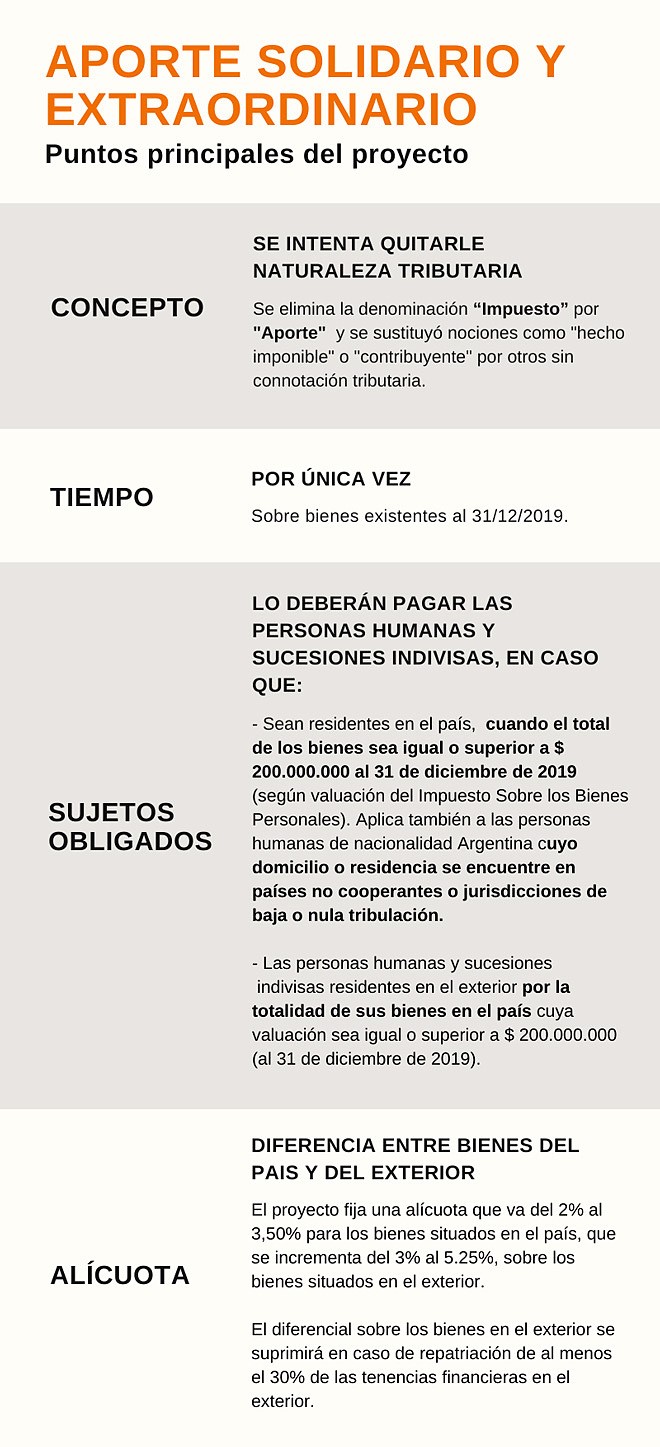

Después de distintos anuncios y borradores de proyectos sobre la posibilidad de instrumentar un “impuesto a la riqueza o a los grandes patrimonios”, a fin de obtener recursos adicionales para atenuar los efectos de la pandemia, se conoció el proyecto que el Poder Ejecutivo Nacional ha presentado en el Congreso para su aprobación.

En nuestra opinión, el proyecto -de aprobarse- sería objetable por los siguientes fundamentos:

- En primer lugar, independiente de como se lo llame o se disfrace, este Aporte es un impuesto, y como tal, debe respetar todos los principios que rigen la materia (principios de legalidad, de no confiscatoriedad, de irrectroactivad, etc.);

- El hecho de que este impuesto pretenda gravar la misma materia imponible alcanzada por el Impuesto sobre los Bienes Personales (IBP) al 31/12/2019, podrían dar lugar a cuestionar su validez constitucional, con sustento en la doctrina de los efectos liberatorios del pago, siendo que el contribuyente presentó las declaraciones juradas y pagó el período fiscal 2019, por ende, no podría ahora el legislador exigir un mayor impuesto sobre dicho ejercicio fiscal. Al respecto, la Corte Suprema de Justicia tuvo oportunidad de sentenciar en la causa “Insua” donde tomó en consideración la correspondencia entre los bienes alcanzados por el Impuesto de Emergencia a los Activos Financieros (Ley 22.604) con aquellos declarados exentos de la carga fiscal por el impuesto al patrimonio neto (Ley 21.282), para establecer que resultaba inaplicable el impuesto a los activos financieros que se encontraban exentos en el tributo sobre el patrimonio neto al 31/12/1981 ya que el pago de este último tenía efectos liberatorios incorporando el sujeto un derecho subjetivo a su patrimonio amparado por el Derecho de Propiedad.

- Como el impuesto grava la tenencia de bienes a una fecha ya transcurrida (31/12/2019) podría suceder que esos bienes al momento de sancionarse la ley no se encuentren o hayan perdido valor dentro del patrimonio del contribuyente. Al respecto, nuestro Máximo Tribunal de Justicia ya se expidió en la causa “Navarro Viola” poniendo freno a la pretensión de gravar manifestaciones de riqueza agotadas antes de la sanción de la ley, por ausencia de capacidad contributiva actual del contribuyente a la fecha de creación del tributo.

- El argumento más importante para impugnar este impuesto es el de la confiscatoriedad. Ya que la aplicación conjunta del IBP con este tributo resultaría confiscatoria por absorber una parte importante -o su totalidad- de la renta potencial y del capital. Por ejemplo, un contribuyente con bienes en el exterior que pagó la alícuota de 2,25% del IBP, y se encuentra en la escala más alta, pagará ahora otros 5,25%, es decir una tasa efectiva total sobre su patrimonio al 31 de diciembre pasado de 7,5%, lo que supera la rentabilidad promedio de cualquier activo financiero en el exterior. La confiscatoriedad sería mayor si consideremos la incidencia también del impuesto a las ganancias sobre la rentabilidad de dichos activos.

- También se conculca el principio de igualdad porque el impuesto grava con distintas alícuotas de acuerdo a la ubicación de los bienes estableciéndose un régimen mucho más gravoso y discriminatorio sobre activos en el exterior y con ello se otorga un trato diferente a sujetos que quizás tienen la misma capacidad patrimonial pero sus bienes están situados en el país.

- Finalmente, se viola el principio de irretroactividad al incorporarse el concepto de nacionalidad para ampliar la base de contribuyentes alcanzados y se modifica el concepto de residencia con efectos al 31/12/2019. Para aquellas personas humanas de nacionalidad argentina que hayan perdido su residencia en el país, pero que se encuentren domiciliados o sean residentes en el exterior, en aquellos países que revistan como no cooperantes o sean jurisdicciones de baja tributación en los términos de los arts. 19 y 20 de la LIG., se crea una ficción legal al establecerse que serán considerados sujetos a los efectos de este gravamen como si fueran residentes en el país, por lo que deberán pagar sobre la totalidad de bienes en el país y en el exterior.

En el supuesto que este impuesto sea aprobado por el Congreso, existen diversas alternativas para impugnarlo tal como lo hemos asesorado y litigado con la alícuota incrementada del IBP sobre los bienes del exterior.

Para más información, no dude en contactarse con el Departamento de Impuestos (tax@trsym.com) a cargo de Gastón A. Miani.

Ampliación Moratoria 2020

Principales aspectos de la ampliación de la moratoria para deudas impositivas, aduaneras de la seguridad social establecida según la Ley 27.562 publicada el 26/08/2020.

- Incluye deudas impositivas, aduaneras y de la seguridad social vencidas al 31/07/2020;

- El plazo para el acogimiento vence el 31/10/2020;

- Las obligaciones previsionales se podrán abonar en hasta 49 o 60 cuotas (según como se categorice el contribuyente); Las restantes en hasta 96 o 120 cuotas;

- Habrá un 15% de descuento para quienes paguen al contado;

- El primer pago vence en diciembre;

- La tasa de interés del plan de pago en cuotas será del 2% mensual (hasta enero 2021), luego aplicará tasa variable (BADLAR);

- Se mantienen los beneficios de la Ley 27.541:

- Condonación de sanciones cometidas al 31/07/2020;

- Condonación de intereses (75% período 2013 y anteriores);

- Extinción de la acción penal;

- La liberación de sanciones y la extinción de la acción penal incluye a agentes de retención y percepción.

- Sujetos incluidos:

- MiPymes;

- Entidades sin fines de lucro;

- Monotributistas

- Resto de sujetos, en la medida que se cumplan ciertas condiciones.

- Condiciones para los NO MiPymes para acceder a la moratoria:

- No posean activos financieros situados en el exterior, o repatrien el 30% del producido de su realización, directa o indirecta, dentro de los 60 días desde la adhesión al presente régimen, en los términos y condiciones que determine la reglamentación;

- Para personas jurídicas, la condición de repatriación será de aplicación para sus socios y accionistas, directos e indirectos, que posean un porcentaje no inferior al 30% del capital social;

- Caducidad del Plan de Pagos: Por un período de 24 meses desde la entrada en vigencia de la norma, los sujetos NO MiPymes no podrán:

- Distribuir de dividendos o utilidades;

- Acceder al MULC para el pago a sujetos vinculados del exterior;

- Hacer operaciones de contado con liquidación;

- Comprar de activos financieros en el exterior.

- Se suspende con carácter general por el término de un año el curso de la prescripción de la acción para determinar o exigir el pago de los tributos y para aplicar multas con relación a los mismos, así como la caducidad de la instancia en los juicios de ejecución fiscal o de recursos judiciales.

Para mayor información, los invitamos a ver el siguiente video en el se analiza de manera critica los alcances de esta moratoria.

Por cualquier consulta respecto a los aspectos detallados en el presente documento, no dude contactarse con el Departamento de Impuestos y Aduana a tax@trsym.com a cargo de Gastón A. Miani.

Novedades Impositivas

A continuación se efectúa una síntesis de las Resoluciones Generales de la Administración Federal de Ingresos Públicos publicadas con fecha 17 de julio de 2020 en el Boletín Oficial.

RESOLUCIÓN GENERAL (AFIP) 4760 – Impuesto sobre los Bienes Personales – Residencia fiscal – Acreditación y pérdida de la residencia

La norma aclara que tanto la condición de residente tributario en el territorio argentino con relación al impuesto sobre los bienes personales, como así también la pérdida de dicha condición, se acreditarán de igual manera que para el impuesto a las ganancias -art. 116, LIG y RG (AFIP) 4236-.

En cuanto a los aspectos procedimentales:

- Se establece un mecanismo único para solicitar la baja en tanto en el Impuesto a las Ganancias como en el Impuesto sobre los Bienes Personales por pérdida de la residencia fiscal.

- Incorpora dos motivos de baja: “242 - Baja por adquisición de residencia permanente en materia migratoria en otra jurisdicción" y "243 - Baja por pérdida de residencia por permanencia continuada en el exterior por un período de 12 meses".

- Prevé como condición necesaria para procesar la solicitud que se informe el responsable sustituto previsto en el artículo 26 de la ley y que este acepte su designación como tal a través del servicio “Sistema Registral” del sitio “web” institucional. En caso contrario, no se registrará la baja.

La Resolución establece que aquellas personas humanas que hubiesen sido sujetos del impuesto sobre los bienes personales en el período fiscal 2018 y que hubieran solicitado la cancelación de la inscripción en el gravamen con anterioridad al 17/7/2020 con el motivo de “Baja por no poseer domicilio en el país”, deberán acreditar que no revestían la condición de residentes en el país al 31/12/2019 hasta la fecha de vencimiento para la presentación de la declaración jurada del impuesto correspondiente al período fiscal 2019.

La norma establece su vigencia a partir de su fecha de publicación y resulta aplicable para acreditar la pérdida de residencia en el territorio argentino con relación al impuesto sobre los bienes personales para el período fiscal 2019 y subsiguientes.

En ese sentido, el reglamento extiende de forma retroactiva y analógica los requisitos para la adquisición y pérdida de la residencia fiscal. Entendemos que la resolución es susceptible de reproches constitucionales, por contravenir el principio de legalidad y de reserva de ley en materia tributaria.

Asimismo, advertimos que el Administrador Federal de Ingresos Públicos estaría actuando en exceso de sus facultades, dado que:

- solamente posee puede dictar normas generales obligatorias en las materias en que las leyes autorizan a la AFIP a reglamentar la situación de responsables y terceros aquellos frente a la Administración. En este caso no se trata de la inscripción, sino del ámbito de aplicación subjetiva del impuesto.

- la norma delegante dispone que esas normas entrarán en vigor desde la fecha de su publicación en el Boletín Oficial, salvo que ellas determinen una fecha posterior.

Ver texto completo de la norma

RESOLUCIÓN GENERAL (AFIP) 4761 – Impuesto al Valor Agregado - Empresas de transporte público - Solicitud de acreditación, devolución y/o transferencia del saldo a favor técnico acumulado por bienes de capital

Se establecen las condiciones que deberán cumplir los sujetos prestatarios del servicio público de transportes para solicitar la acreditación, devolución y/o transferencia del saldo a favor técnico acumulado en seis períodos fiscales consecutivos -art. 24.2 de la ley del gravamen-, en la medida que las tarifas que perciben se vean reducidas por el otorgamiento de sumas en concepto de subsidios, compensaciones tarifarias y/o fondos por asistencia económica, efectuados por parte del Estado Nacional en forma directa o a través de fideicomisos o fondos constituidos a ese efecto.

La solicitud del beneficio debe realizarse mediante la utilización del servicio denominado “SIR - Sistema Integral de Recuperos”, disponible en el sitio web de la AFIP, a través del cual generarán el formulario de declaración jurada “F. 8119 - Solicitud de beneficio IVA empresa de servicios públicos sector transporte. L.27430, Artículo 93”.

Señalamos que las presentes disposiciones resultan de aplicación a partir de 18/7/2020 y el servicio “SIR - Sistema Integral de Recuperos” para generar el F. 8119 se encontrará disponible a partir del 28/8/2020.

Por último, se establece el procedimiento para la registración y aplicación de los bonos electrónicos de crédito fiscal obtenidos en el marco del programa “REFINACIÓN PLUS” destinado a incentivar la construcción de nuevas refinerías de petróleo y/o la ampliación de la capacidad de refinación de plantas existentes.

Ver texto completo de la norma

RESOLUCIÓN GENERAL (AFIP) 4763 - Impuestos sobre los combustibles líquidos y al dióxido de carbono. Modificaciones al “Régimen de Operadores de Hidrocarburos Beneficiados por Destino Industrial”

Se flexibiliza la posibilidad de incorporarse al régimen de operadores de hidrocarburos, quedando vedada la misma para los sujetos que se encuentren condenados por distintas causas y no para aquellos que se encuentren en otra instancia judicial.

Se establece que las solicitudes de inscripción al “Régimen de Operadores de Hidrocarburos Beneficiados por Destino Industrial”, referidas al año calendario 2020, deberán realizarse mediante la utilización del servicio “Presentaciones Digitales” -implementado por RG (AFIP) 4503-, seleccionando el trámite “Combustibles Líquidos (alta operadores y reintegro)” y adjuntando el formulario de declaración jurada 340/B, cuya validez se mantendrá hasta el 31 de diciembre de 2020, inclusive.

Por último, se precisa que la vigencia y aplicación de las disposiciones referidas al régimen de operadores y de la solicitud de avales -RG (AFIP) 4311- es a partir del 1/7/2020.

Ver texto completo de la norma

Por cualquier consulta respecto a los aspectos detallados en el presente documento, no dude contactarse con el Departamento de Impuestos y Aduana a tax@trsym.com a cargo de Gastón A. Miani.

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

La IGJ obliga a los Clubes de Campo a Adoptar el Régimen de Propiedad Horizontal: Advertencia sobre Riesgos Fiscales

El 20 de mayo de 2020, la Inspección General de Justicia (“IGJ”)publicó en el Boletín Oficial la Resolución General N° 25/2020 (“RG IGJ 25/2020”), mediante la cual ordenó a los clubes de campo y a todo otro conjunto inmobiliario -que actualmente se encuentren organizados como asociación bajo forma de sociedad- la adecuación al régimen de propiedad horizontal, en cumplimiento de lo dispuesto en el artículo 2.075, segundo y tercer párrafo, del Código Civil y Comercial de la Nación (“CCC”).

El artículo 2.075 del CCC establece que: “Todos los conjuntos inmobiliarios deben someterse a la normativa del derecho real de propiedad horizontal establecido en el Título V de este Libro (…), a los fines de conformar un derecho real de propiedad horizontal especial. Los conjuntos inmobiliarios preexistentes que se hubiesen establecido como derechos personales o donde coexistan derechos reales y derechos personales se deben adecuar a las previsiones normativas que regulan este derecho real”.

A su vez, conforme la RG IGJ 25/2020, los clubes de campo y los conjuntos inmobiliarios podrán cancelar la inscripción registral de la asociación bajo forma de sociedad ante la IGJ: (a) presentando las constancias de la inscripción de la adecuación en el registro inmobiliario correspondiente, y (b) acreditando la inexistencia de pasivos en cabeza de la asociación, o bien la asunción de los mismos, incluidos pasivos contingentes, por parte del consorcio de propietarios.

Por la forma en que está redactada la norma, en particular la referencia a la “disolución” y a la cancelación de la inscripción ante la IGJ de las “asociaciones bajo forma de sociedad” que se encuentran alcanzadas por la obligación de readecuación, la norma estaría planteando la liquidación de los entes en cuestión, circunstancia que podría suponer impactos fiscales significativos sobre la transferencia de todos aquellos activos que pertenezcan al ente que se liquida.

El plazo inicial para realizar la adecuación dispuesta por la RG IGJ 25/2020 era de 180 días, el cual, como consecuencia del aislamiento preventivo social y obligatorio que dificulta la realización de los trámites mencionados, fue modificado el 22 de mayo de 2020 mediante Resolución General 27/2020, elevándolo a 360 días a contarse desde la publicación de la primera resolución. En caso de no realizar la requerida adecuación, los administradores y la sindicatura serán pasibles de la sanción de la multa contemplada en el artículo 302, inciso 3° de la Ley N° 19.550, que conforme la Resolución N° 177/2015 del Ministerio de Justicia y Derechos Humanos no podrá superar los $100.000 (pesos cien mil), sin perjuicio de las acciones legales que pudieran corresponder.

Finalmente, se destaca que la IGJ no admitirá trámites registrales societarios emanados de los clubes de campo y los conjuntos inmobiliarios que tiendan a frustrar o desvirtuar los fines de la RG IGJ 25/2020.

Para mayor información no dude en contactarse con Juan Pablo Bove, Federico Otero, Julián Razumny, Pablo Tarantino, Agustín Griffi, Gastón A. Miani, o bien a corporateteam@trsym.com.

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

"Últimos precedentes en materia de ajuste por inflación impositivo"

Este artículo, escrito por Ana Inés Do Nizza, Asociada Senior del Departamento de Impuestos de nuestro estudio, fue publicado el día de hoy en ABOGADOS.COM.AR

El año 2020 será recordado no solo por aquel en el que rigió una cuarentena obligatoria con motivo del avance en nuestro país del coronavirus sino también, en un modo más alegre, por el dictado en el fuero contencioso administrativo federal de varios precedentes en materia de ajuste por inflación que reivindicaron la doctrina del precedente Candy.

Lo novedoso del tema es que, en el mes de marzo, en dos causas que pasaremos a mencionar, la Cámara Nacional de Apelaciones confirmó que el mecanismo de ajuste por inflación incluye también la actualización de las amortizaciones de bienes de uso.

Leer el artículo completo en ABOGADOS.COM.AR

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

COVID-19: Nuevas Medidas Impositivas de Asistencia

El 13 de mayo se publicó en el Boletín Oficial la Resolución General 4714/2020 de la Administración Federal de Ingresos Públicos (AFIP), mediante la cual el organismo dispuso nuevas medidas de asistencia en materia impositiva.

El siguiente documento incluye un resumen de las medidas más relevantes.

Para información adicional por favor contactar a Gastón A. Miani.

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

Régimen de Control de Precios: Sanciones y Posibles Defensas

En el marco de la emergencia sanitaria establecida con motivo de la pandemia por coronavirus (COVID-19), el Poder Ejecutivo de la Nación y ciertas autoridades provinciales han regulado los precios y la producción de distintos bienes considerados esenciales, argumentando que lo hacen con facultades otorgadas por la Ley de Abastecimiento (Ley 20.680).

En este sentido, se dispuso el congelamiento del precio del alcohol en gel, como así también, se ha congelado el precio y obligado a abastecer productos de la canasta básica de alimentación, higiene y limpieza, y se ha obligado a producir y abastecer insumos sanitarios críticos.

Asimismo, se amplió la designación de autoridades de aplicación (que en principio le corresponde a la Secretaría de Comercio Interior), involucrando a organismo a nivel nacional –ej. AFIP– como provincial y municipal.

El incumplimiento de las medidas adoptadas podría, y según el caso, encuadrar principalmente en las siguientes infracciones (entre otras) de la Ley de Abastecimiento:

- Fijación de precios injustificados u obtención de ganancias abusivas;

- Acaparamientos y formación de existencias superiores a las necesarias;

- Actos tendientes a generar escasez mediante la destrucción de mercaderías o por crear impedimento en la prestación del servicio;

- Restricción injustificada del abastecimiento, habiendo sido intimados por la autoridad de aplicación a tal efecto con 5 días hábiles de anticipación, en caso de tener capacidad productiva, para responder a la demanda; y

- Negativa de venta o discontinuación de la producción de bienes o servicios con precios regulados o márgenes de utilidad fijados;

Las sanciones que prevé la Ley de Abastecimiento ante la comisión de estas infracciones son:

- Multa de $ 500 a $ 10.000.000, que puede aumentarse hasta el triple de la ganancia obtenida en infracción;

- Clausura del establecimiento por hasta 90 días, no pudiendo transferirse el fondo de comercio durante 180 días. Asimismo, los funcionarios actuantes tienen competencia para ordenar en sede administrativa medidas de clausura preventiva por hasta tres días, pero pueden solicitar judicialmente su extensión por hasta 30 días.

- Inhabilitación de hasta dos años para el uso o renovación de créditos otorgados por entidades financieras;

- Decomiso de las mercaderías involucradas;

- Inhabilitación especial de uno a cinco años para ejercer el comercio y la función pública;

- Suspensión de hasta cinco años en los registros de proveedores del Estado; y

- Pérdida de concesiones, privilegios, regímenes impositivos o crediticios especiales de que se gozare.

Como regla para la graduación de las sanciones aplicadas, la Ley establece que deben fijarse tomando en cuenta: a) la dimensión económica de la empresa, negocio o explotación, atendiendo, en especial, al capital en giro; b) la posición en el mercado del infractor; c) el efecto e importancia socioeconómica de la infracción; d) el lucro generado con la conducta sancionada y su duración temporal; y e) el perjuicio provocado al mercado o a los consumidores.

Las resoluciones administrativas que impongan estas sanciones pueden ser impugnadas judicialmente mediante el recurso directo ante la Cámara Nacional de Apelaciones en lo Contencioso Administrativo Federal o ante las cámaras federales en el interior del país, según el asiento de la autoridad que dispuso la sanción (autoridad nacional o provincial). Es un requisito de admisibilidad del recurso el pago previo de la multa impuesta.

Por su parte, la sanción de clausura e inhabilitación sólo puede ser aplicada judicialmente y le corresponde a los jueces federales de primera instancia del domicilio afectado por la medida (corresponde los jueces con competencia en lo contencioso administrativo), las mismas serán recurribles -y revisables- ante la Cámara Federal respectiva.

En cuanto a los posibles argumentos defensa, dependiendo el caso, habría que considerar:

1) Los propios problemas de constitucionalidad de la delegación legislativa que contiene la Ley de Abastecimiento;

2) La aplicación de la Ley de Abastecimiento a las micro, pequeñas y medianas empresas, siendo que es la consecuencia de la aplicación del Decreto de Necesidad y Urgencia 287/2020 que suspendió el último párrafo del artículo 1º de la Ley de Abastecimiento que establece: “Quedan exceptuados del régimen establecido en la presente ley, los agentes económicos considerados micro, pequeñas o medianas empresas (MIPyMEs), de conformidad con lo previsto en la ley 25.300, siempre que no detenten posición dominante en los términos de los artículos 4° y 5° de la ley 25.156.”.

Con lo cual, es cuestionable la constitucionalidad de un decreto de necesidad y urgencia que modifica o restringe la propia Ley del Congreso que faculta al Poder Ejecutivo a emitir ese decreto, es decir, que la norma delegada modifica y restringe a la propia norma delegante.

3) También es de dudosa legalidad la actuación de los municipios. Ello por cuanto, el Decreto 351/2020 dictado por el Poder Ejecutivo Nacional (con carácter de reglamento autónomo y ejecutivo, y no delegado ni de necesidad y urgencia), convocó a los poderes ejecutivos municipales a “realizar, en forma concurrente con la Nación, la fiscalización y control del cumplimiento” de la Resolución SCI 100/2020.

Sin embargo, si la Ley de Abastecimiento es una norma federal que delega facultades legislativas propias del Congreso de la Nación en el Poder Ejecutivo, y también en los Gobernadores provinciales (y el jefe de gobierno de la CABA) debido a su carácter de “agentes naturales” del gobierno federal, ese carácter de la ley y de tales agentes, consideramos que no es transferible a los municipios.

4) El establecimiento de clausuras preventivas resulta inconstitucional ya que implica la traba efectiva y unilateral por la Administración de medidas cautelares que sólo pueden ser dispuestas por los jueces.

5) El pago previo obligatorio de la multa para poder apelarla judicialmente es inconstitucional, pues se trata de una sanción que se ejecuta de forma previa a la sentencia judicial.

6) Las sanciones pueden ser irrazonables si su magnitud se fija en desproporción con las circunstancias del caso; como así también si no se produjo en el caso concreto una lesión al bien jurídico tutelado que es la provocación de la disminución de la competencia y de las cantidades ofertadas, y su correlativo incremento de precios.

7) En cuanto a la cuestión de fondo, resultará de vital importancia probar la inexistencia de ganancias abusivas (lo cual podría ser demostrable mediante un estudio de costo ratificado en una pericia contable); formación de stock de mercadería razonable en función del giro de la empresa; o que la discontinuación de la producción de bienes o servicios con precios regulados o márgenes utilidad fijados implicaría trabajar a pérdida, a lo cual nadie podría estar obligado.

Para información adicional por favor contactar a Gastón A. Miani.

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

AFIP: Nuevos Regímenes de Información

Mediante la Resolución General N° 4697/2020 publicada el 15/04/2020, la AFIP sustituyó la Resolución General AFIP N°3293, regulando tres regímenes destinados a otorgar mayor conocimiento y control en sus tareas de fiscalización y verificación respecto de los sujetos del exterior. Esta nueva Resolución incorpora el deber de informar quiénes son los beneficiarios finales de las empresas y estructuras situadas en el exterior. A su vez, regula la registración de entidades pasivas en el exterior, que estaba prevista en la Ley 27.260.

Se establece que el cumplimiento con estos regímenes es requisito para la tramitación de solicitudes referidas a la incorporación y/o permanencia en los distintos registros implementados por la AFIP, a la obtención de certificados de crédito fiscal y/o de constancias de situación impositiva o previsional, entre otras.

En los siguientes links explicaremos el alcance de cada uno de estos regímenes: (i) Información anual; (ii) Registración de operaciones; y (iii) Actualización de autoridades societarias.

Por cualquier consulta respecto a los aspectos detallados en el presente documento, no dude contactarse con el Departamento de Impuestos y Aduana a tax@trsym.com a cargo de Gastón Miani (gaston.miani@trsym.com).

En el siguiente link se puede acceder a un comunicado importante del Estudio con relación al COVID-19.

Para información sobre las implicancias legales del COVID-19, ingrese aquí.

COVID-19: Novedades Impositivas, Aduaneras y de la Seguridad Social

En el marco de la emergencia sanitaria nacional decretada a raíz del Coronavirus (COVID-19), recientemente se publicaron las siguientes novedades respecto al cumplimiento de las obligaciones impositivas, aduaneras y de la Seguridad Social:

- Impuesto Sobre los Bienes Personales:

Se prorrogó el plazo hasta el 30/04/2020 para dar cumplimiento a la repatriación de activos financieros que representen por lo menos un 5% del valor de los bienes situados en el exterior. Ver comentario. Asimismo, se prorrogó hasta el 06/05/2020 el pago del anticipo excepcional correspondiente al período fiscal 2019, por parte de aquellos sujetos alcanzados por el gravamen que posean bienes en el exterior sujetos a impuesto. Ver comentario.

- Moratoria Ley 27.541:

Se modificaron los plazos vigentes del régimen de regularización establecido en la Ley 27.541 de deudas fiscales, aduaneras y de los recursos de la seguridad social de las Micro, Pequeñas y Medianas Empresas. El plazo para el acogimiento se prorrogó hasta el día 30 /06/2020. Ver comentario.

- ARBA/Impuesto Sobre los Ingresos Brutos:

La Agencia de Recaudación de la provincia de Buenos Aires anunció que reprogramará para el mes de mayo y junio vencimientos relacionados con el Impuesto sobre los Ingresos Brutos, que operaban en los primeros días de abril. Se trata, específicamente, del pago de la tercera cuota del anticipo 2020 y de la presentación de la declaración jurada de ingresos correspondiente a 2019.

- Seguridad Social:

Se creó el Programa de Asistencia de Emergencia al Trabajo y la Producción para empleadores/as y trabajadores/as afectados por la emergencia sanitaria, que prevé entre otros beneficios la postergación o reducción de hasta el 95% del pago de las contribuciones patronales. Ver comentario.

- Derechos de Importación:

Se reduce el derecho de importación al 0% para determinados insumos médicos Ver comentario.

************************

Para más información, no dude en contactarse con el Departamento de Impuesto y Aduana a tax@trsym.com a cargo de Gastón A. Miani.

Novedades AFIP

En el día de la fecha, la Administración Federal de Ingresos Públicos (en adelante, la “AFIP”) publicó a través del Boletín Oficial las Resoluciones Generales 4683/2020 y 4684/2020.

Mediante la primera, se modificó la Resolución General 4268/2018 que establecía, con carácter permanente, un régimen de facilidades de pago en el ámbito del sistema “MIS FACILIDADES” para la regularización de las obligaciones impositivas, de los recursos de la seguridad social y/o aduaneras -así como sus intereses y multas-, cuya aplicación, percepción y fiscalización se encuentran a cargo de la AFIP, extendiendo ahora hasta el 30 de junio de 2020 inclusive la vigencia transitoria del plan.

Por otra parte, la Resolución General 4684/2020 prorrogó el plazo establecido en el artículo 20 de la Resolución General N° 4.557 que suspendía entre los días 14 de agosto de 2019 y 31 de marzo de 2020, ambos inclusive, la traba de medidas cautelares contra sujetos que registren la condición de Micro, Pequeñas y Medianas Empresas, inscriptos en el “Registro de Empresas MiPyMES, como también respecto a aquellos contribuyentes caracterizados en el “Sistema Registral” como “Potencial Micro, Pequeña y Mediana Empresa - Tramo I y II”, en los términos de la Resolución General N° 4.568 y su modificatoria. El nuevo plazo se extiende hasta el 30 de abril de 2020 inclusive.

********************

Para obtener información adicional con respecto a las novedades aquí comentadas, no dude en contactarse con nuestro departamento de impuestos al correo tax@trsym.com.