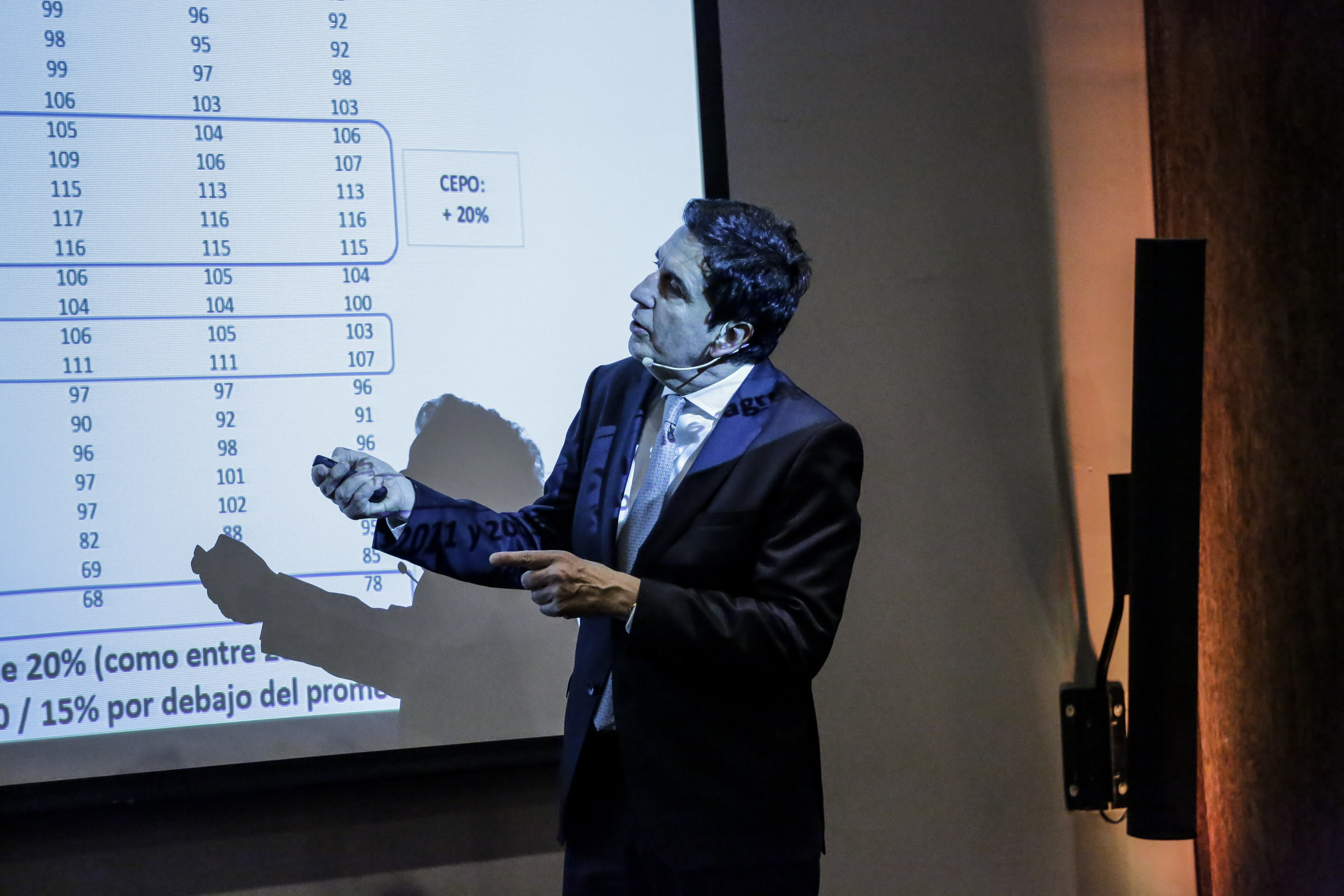

Evento exclusivo • Carlos Melconian: ¿Cómo se arranca el 10 de diciembre?

El pasado lunes 11 de noviembre compartimos un encuentro en el Palacio Duhau - Park Hyatt sobre la actualidad económica del país y hacia dónde va la Argentina en 2020. Muchas gracias a todos por acompañarnos.

Convenio Multilateral para implementar medidas contra la erosión de la base imponible y el traslado de beneficios

El pasado 7 de junio, en el marco de la reunión ministerial de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), Ministros y altos funcionarios procedentes de 771 países y jurisdicciones han suscrito o manifestado oficialmente su voluntad de adherirse a un “Convenio Multilateral” que busca de manera sincronizada dotar a los países suscriptores de pautas pre-acordadas para renegociar y colmar las lagunas hoy existentes en los convenios bilaterales para evitar la doble imposición (CDI). De esta manera, ciertas acciones elaboradas conjuntamente por la OCDE y el G20 contra la erosión de la base imponible y el traslado de beneficios (“BEPS”, por sus siglas en inglés, Plan de Acción contra BEPS) quedan incorporadas a un tratado internacional que será vinculante para sus adherentes.

El Convenio Multilateral responde puntualmente a la acción 15 del Plan de Acción contra BEPS, cuya finalidad es “desarrollar un instrumento multilateral que modifique los convenios fiscales bilaterales” a fin de que se incorporen modificaciones necesarias a la red de CDI vigentes por medio de un instrumento multilateral.

Los principales problemas que aborda el Convenio Multilateral y que serán base para la futura modificación de CDI son:

-

1) La corrección del desajuste que puede existir en los CDI a fin de evitar interpretaciones erróneas que lleven a otorgar beneficios fiscales a los residentes de los Estados contratantes. Para ello, se aborda la problemática de (i) la ganancia que proviene de entidades transparentes; (ii) la doble o múltiple residencia fiscal; y (iii) la aplicación de métodos para eliminar la doble tributación.

2) El evitar el abuso de tratados (denominado en inglés “treaty-shopping”) mediante la inclusión de cláusulas que proscriban el beneficio fiscal si existen argumentos razonables para concluir que la transacción tuvo como objeto principal la obtención de dicho beneficio fiscal; o mediante la inclusión de cláusulas que prevean mayores requisitos para el caso del pago de ganancias de capital o distribución de dividendos.

3) La corrección de los desajustes que puedan llevar a los residentes de los Estados contratantes a evitar, mediante estrategias u otro tipo de figuras jurídicas, o mediante el uso de actividades expresamente exentas, el estatus de “establecimiento permanente” en una jurisdicción contratante.

4) La mejora en la resolución amistosa de disputas entre los Estados contratantes y el establecimiento de un procedimiento obligatorio de arbitraje para la resolución de conflictos que puedan surgir de la interpretación o ejecución del tratado.

El Convenio Multilateral entrará en vigencia pasados tres meses calendarios contados desde la fecha de depósito del quinto instrumento de ratificación, aceptación o aprobación.

Por el momento, los países y jurisdicciones suscriptoras del Convenio Multilateral iniciarán los procedimientos internos necesarios para que se apruebe en su jurisdicción la adhesión y, una vez vigente, acordar con otras jurisdicciones participantes con quienes se haya suscripto un CDI su modificación conforme las disposiciones del Convenio Multilateral.

Para mayores precisiones, no dude en enviar su consulta por correo electrónico a tax@trsym.com

* * *

1 Países y jurisdicciones que suscribieron el Convenio: Alemania, Andorra, Argentina, Armenia, Australia, Austria, Bélgica, Bulgaria, Burkina Faso, Canadá, Chile, China, Colombia, Costa Rica, Croacia, Chipre, República Checa, Dinamarca, Egipto, Eslovaquia, Eslovenia, España, Fiji, Finlandia, Francia, Gabón, Georgia, Grecia, Guernesey, Holanda, Hong Kong, Hungría, India, Indonesia, Irlanda, Islandia, , Isla de Man, Israel, Italia, Japón, Jersey, Corea, Kuwait, Letonia, Liechtenstein, Lituania, Luxemburgo, Malta, México, Mónaco, Noruega, Nueva Zelanda, Pakistán, Polonia, Portugal, Reino Unido, Rumania, Rusia, San Marino, Senegal, Serbia, Seychelles, Singapur, Sudáfrica, Suecia, Suiza, Turquía, Uruguay.

Países y jurisdicciones que manifestaron su compromiso a suscribir el Convenio: Camerún, Costa de Marfil, Estonia, Jamaica, Líbano, Mauricio, Nigeria, Panamá, Túnez.↩

SIRCREB - IIBB - Actividad de intermediación

La Administración Gubernamental de Ingresos Públicos ("AGIP") de la Ciudad Autónoma de Buenos Aires, modificó de hecho (sin ninguna norma que avale dicha acción) el criterio de retención del Impuesto Sobre los Ingresos Brutos ("IIBB") sobre las acreditaciones bancarias de sujetos o empresas que actúan como intermediarios y que operan por cuenta y/o a nombre de terceros, reteniendo el 2,5% de los importes acreditados en cuenta sin considerar que dichos fondos no son propios, es decir que no integran la base imponible del impuesto.

Ante esta situación nuestra recomendación es iniciar el reclamo via web y paso seguido solicitar en forma urgente una medida cautelar ante la Justicia (Fuero Contencioso Administrativo y Tributario de la Ciudad Autónoma de Buenos Aires) a fin de que ordene a la AGIP y a los bancos intervinientes que se abstengan de retener hasta tanto se resuelva el reclamo presentado. Existen otras alternativas en caso la AGIP no conteste o se demore en resolver la presentación efectuada via web, como ser la interposición de una acción de amparo por mora.

Quedamos a vuestra disposición para asistirlos en la presentación de las acciones mencionados.

Contacto: gaston.miani@trsym.com

Energías Renovables: Proyecto de Regulación del mercado entre privados

El Ministerio de Energía y Minería de la Nación ha publicado en su página web una propuesta de regulación (en adelante, referido aquí, indistintamente como la “Propuesta” o el “Proyecto”) de contratos de abastecimiento de energía eléctrica de fuente renovable entre privados (“PPA”).

De acuerdo con la información contenida en la página web, el 9 de junio se publicará un formulario para hacer comentarios sobre la propuesta durante el plazo de 15 días.

En la Propuesta se regulan varios puntos de relevancia que incluyen no solo lo referido a los PPA sino también, como elemento de especial interés, lo referido a la regulación de situaciones de congestión de transmisión (curtailment) y la prioridad de despacho que cabe asignar en tal caso. Además, se establecen pautas de interés para el cumplimiento por parte de los Grandes Usuarios Alcanzados (conforme se define debajo) de sus obligaciones legales de consumo de energía eléctrica de fuente renovable.

Los principales elementos del Proyecto se sintetizan a continuación, no dude en contactarnos si desearan ampliar cualquiera de los puntos tratados en este artículo.

Principales aspectos del Proyecto

1) Cargos Específicos de Comercialización y Administración

Estas estipulaciones contribuyen a que los distintos actores del mercado comiencen a establecer los costos del mecanismo de compra conjunta en comparación con otras alternativas disponibles.

- Se prevé el Cargo de Comercialización y Cargo por Administración a los que se refiere el Decreto N° 531/2016 (el “Decreto”), reglamentario de la Ley 27.191 (la “Ley”) cuando los usuarios cuya demanda media en el último año calendario fuera superior a 300 kW (“Grandes Usuarios Alcanzados”) optaren por cumplir con la obligación de consumo de energía de fuente renovable a través del mecanismo de compras conjuntas de la Compañía Administradora del Mercado mayorista Eléctrico S.A. (“CAMMESA”)

- Los Cargos de Comercialización y Administración están estipulados en U$S/MWh y variarán en función del porcentaje de obligación correspondiente y en función de la demanda abastecida. El Cargo de Comercialización será destinado al Fondo de Estabilización del Mercado Eléctrico Mayorista (“MEM”) y su valor será creciente a lo largo del tiempo (comienza en U$S 4/MWh y llega a U$S 20/MWh), el Cargo de Administración será destinado a solventar los gastos por el mecanismo de compra conjuntas y su valor es fijo (U$S 0,1 MW/h).

2) Aspectos relevantes relativos a las restricciones de transporte

Estas disposiciones buscan dar un marco de reglas aplicables al supuesto de congestión de transporte (curtailment) mediante la determinación de un orden de prioridad de despacho.

- Se establece un orden de prioridad mientras esté vigente la restricción al transporte y hasta la entrada en operación de las ampliaciones del sistema de transporte que eliminen la restricción, momento este último en el que se retoma el criterio de despacho a prorrata.

- El orden de prioridad es el siguiente:

- centrales hidroeléctricas de pasada y centrales que utilicen fuentes renovables que hubieren entrado en operación comercial antes del 1° de enero de 2017;

- centrales adjudicadas en el marco del Programa RenovAr, Ronda 1 y Ronda 1.5

- centrales que suministren su energía en el marco de futuras licitaciones a ser convocadas por CAMMESA

- centrales que operen bajo el mercado de privados, que hubieren obtenido la asignación de prioridad con posterioridad a la publicación del acto de convocatoria mencionado en el punto anterior. Si la hubiera obtenido con anterioridad a la publicación, tendrá prioridad por sobre las centrales indicadas en (iii)

- entre las centrales que operen bajo el Régimen, tendrá prioridad de despacho la que haya obtenido con anterioridad la prioridad de despacho. Si tuvieran el mismo orden, el despacho se asignará a prorrata.

3) Registros

- Se propone la creación de un Registro para la Asignación de Prioridad de Despacho (“RAPRID”) a ser administrado por CAMMESA

- Se propone la creación de un Registro Nacional de Proyectos de Generación de Energía Eléctrica de Fuente Renovable (“RENPER”), en el ámbito de la Subsecretaría de Energías Renovables, en el que se registrarán todos los proyectos de generación, cogeneración y autogeneración de energía eléctrica del Sistema Argentino de Interconexión (“SADI”).

4) Aspectos del mercado entre privados

- A efectos de cumplimiento del objetivo de consumo legal, se computará la generación de proveniente de los proyectos habilitados, que son los proyectos de generación, autogeneración o cogeneración de energía eléctrica de fuente renovable que:

- Cuenten con habilitación comercial con posterioridad al 1° de enero de 2017;

- Estén inscriptos en RENPER

- No sean proyectos comprometidos bajo otro régimen contractual o sean ampliaciones de proyectos comprometidos bajo otro régimen contractual; en este último caso, únicamente por la ampliación y deberán contar con un sistema de medición comercial independiente

- Respecto a los beneficios entre privados, será de aplicación la Resolución MEyM N° 72/16.

- Los contratos se pactarán libremente entre las partes

- Hasta el 10% de la generación del proyecto podrá ser vendido a CAMMESA o en el mercado spot bajo la Resolución SEE N° 19/2016 o la normativa que la reemplace.

- Orden de prioridad de despacho: se prevé un procedimiento específico. Tendrá incidencia el plazo de habilitación comercial y los beneficios fiscales. Tendrán prioridad los generadores que realicen las ampliaciones a su cargo.

- Respaldo de potencia: No será requerida

5) Normas referidas a los Grandes Usuarios Habilitados (“GUH”)

- CAMMESA publicará un listado con los sujetos obligados a cumplir individualmente con la obligación de consumo

- Los GUH tendrán doce (12) meses corridos, desde la fecha de publicación del listado en el que estuvieren incluidos, para informar a CAMMESA su decisión de quedar excluidos de las compras conjuntas, tal exclusión, una vez comunicada, tendrá una duración de cinco años.

- Dentro del plazo indicado precedentemente, la opción podrá ejercerse dos (2) veces por año, en las fechas que coincidan con el inicio de las programaciones estacionales del MEM

- Se regulan los efectos de la exclusión del mecanismo de compras conjuntas y la obligación de informar e inscribir el PPA suscripto o referenciar el proyecto de autogeneración o cogeneración

- La fiscalización del cumplimiento de la obligación de consumo es anual y por año vencido

- Se regula el procedimiento para la aplicación de sanciones, previéndose una tolerancia del 10% que podrá ser compensada al año siguiente y los parámetros para el establecimiento de las sanciones.

- Se regula lo referido a la imputación del consumo de energía renovable a energía base o energía plus, quedando tal decisión a opción del usuario.

El Proyecto viene a dar respuesta a las fuertes expectativas suscitadas en el mercado en torno a la posibilidad de que se desarrollen negocios entre privados.

La publicidad previa de la intención del regulador es una oportunidad propicia para que la industria pueda expresar su opinión sobre las soluciones propuestas y en su caso, validarlas o proponer alternativas.

En cualquier caso, se trata de una novedad auspiciosa para todos los interesados en el desarrollo de los mercados de las energías renovables.

Nueva licitación: Proyectos para cierres de ciclo y co-generación

En el Boletín Oficial del día 11 de mayo de 2017 se ha publicado la Resolución Nº 287/17 (la “Resolución”) de la Secretaría de Energía Eléctrica de la Nación (“SEE”) que ha convocado a la primera licitación (“Etapa 1”) resultante de la convocatoria a manifestaciones de interés realizada por la Resolución SEE Nº 420/16 y aprueba el Pliego de Bases y Condiciones (“PBC”) que la regirá.

El PBC incluye un modelo de contrato de demanda mayorista (el “Contrato”) a ser suscripto entre los oferentes que resultaren adjudicados en la Etapa 1 y la Compañía Administradora del Mercado Mayorista Eléctrico S.A. (“CAMMESA” o la “Compradora”) en representación de los Agentes Demandantes del Mercado Eléctrico Mayorista (“MEM”).

Proyectos incluidos en la Etapa 1:

- Proyectos de Cierre de Ciclo respecto de instalaciones de generación que: (i) ya funcionan a ciclo abierto o próximas a ser habilitadas, (ii) de bajo consumo especifico, (iii) con posibilidades de mejorar su eficiencia a niveles competitivos con el cierre del ciclo, (iv) que el cierre no incremente las necesidades del transporte eléctrico más allá de las capacidades existentes o de ampliaciones a su costo, (v) que disponga, dado el mayor uso resultante debido al incremento de la eficiencia de la central en ciclo combinado, de la infraestructura necesaria y suficiente en su sistema de combustibles para garantizar el funcionamiento permanente del ciclo combinado y (vi) que tenga un tiempo máximo de instalación de treinta (30) meses.

- Proyectos de Co-generación: (i) eficiente, (ii) que no incremente las necesidades del transporte eléctrico, (iii) que disponga de un abastecimiento propio de combustible principal y alternativo permanente y garantizado y (iv) que tenga un tiempo máximo de instalación de treinta (30) meses.

El Título II, Capítulo I del PBC detalla las características que deben observar los proyectos.

Se difiere para una etapa posterior a la Etapa 1, las licitaciones a ser convocadas para proyectos de ciclos combinados nuevos y proyectos de transporte/abastecimiento de combustible, anticipándose que los proyectos de ciclos combinados nuevos deberán contar con combustible propio.

Principales aspectos del PBC:

- Garantía de Mantenimiento de la Oferta: El PBC prevé, entre los requisitos formales que deberán cumplir los oferentes, la constitución de una Garantía de Mantenimiento de Oferta de UDS 5.000 por la potencia neta ofertada en MW.

- Plazo del Contrato: quince (15) años.

- Remuneración: El Vendedor tendrá derecho a percibir una remuneración por un concepto fijo por la potencia disponible y otro variable de energía suministrada, en dólares estadounidenses (USD) y que serán abonado en pesos argentinos (AR$) al “Tipo de Cambio de Referencia Comunicación "A" 3500 (Mayorista)” del Banco Central de la República Argentina.

- Combustible: En caso de que se ofertara combustible alternativo, la Compradora pagará mensualmente una determinada suma por ese combustible, en base al cálculo de volumen consumido que surja de “Los Procedimientos para la Programación de la Operación, el Despacho de Cargas y el Cálculo de Precios” y los precios de referencia indicados en el Título II, Capítulo 9.

- Penalidades: Al igual que en la Resolución SEE Nº 21/16, se prevén penalidades diarias por cada día de retraso en la obtención de la Habilitación Comercial total de las Máquinas Comprometidas hasta un plazo máximo de sesenta (60) días desde la fecha comprometida. Si la Habilitación Comercial no se verificara dentro de los ciento ochenta (180) días de la fecha comprometida, el Contrato quedará resuelto de pleno derecho.

- PDI: El Título II Capítulo 7 del PBC detalla las capacidades de transporte disponibles en cada Punto de Interconexión (“PDI”) como así también los factores de pérdida de cada uno.

- Fondo de Garantía: Entre algunas modificaciones respecto de la licitación convocada por la Resolución SEE Nº 21/16, se encuentra la futura conformación de un fondo de garantía de características a ser definidas y que deberá contar con fondos para garantizar seis (6) meses de pago bajo los contratos.

Cronograma:

- Período de consultas: hasta el 7 de julio de 2017.

- Presentación de las ofertas y apertura del Sobre 1: 19 de julio de 2017 a las 13.00 hs.

- Apertura del Sobre 1: 9 de agosto de 2017.

- Plazo para que CAMMESA eleve las ofertas a la SEE: 30 de agosto de 2017.

- Firma del Contrato: 1° de noviembre de 2017 (fecha límite).

Se prevé la posibilidad de modificar los plazos a través de Circulares.

Para mayor información, no dude en consultarnos.

Alerta Normativa: Ley 27.349 de Apoyo al Capital Emprendedor

Con fecha 12 de abril de 2017, salió publicada en el Boletín Oficial de la República Argentina la ley 27.349 de Apoyo al Capital Emprendedor, o popularmente conocida como “Ley de Emprendedores”. Esta ley tiene por fin:

(i) Fomentar el apoyo al capital emprendedor, mediante la creación de un Registro de Instituciones de Capital Emprendedor y la regulación de la figura de las instituciones e inversores en capital emprendedor;

(ii) Crear de un Fondo Fiduciario para el Desarrollo del Capital Emprendedor, cuyo objeto será financiar emprendimientos1 e instituciones de capital emprendedor registrados;

(iii) Regular nuevos sistemas de financiamiento colectivo (crowdfunding) y plataformas de financiamiento colectivo;

(iv) Crear un tipo societario nuevo: las Sociedades por Acciones Simplificadas (SAS);

(v) Crear el programa “Fondo semilla” para capacitar y financiar emprendedores que den inicio a un proyecto o necesiten potenciar uno en etapa incipiente.

Si bien se encuentra pendiente de reglamentación por parte del Poder Ejecutivo, la Ley 27.349 aborda ciertos aspectos impositivos y regulatorios interesantes a tener en cuenta:

● Posibilidad de deducir aportes destinados a la inversión en capital emprendedor.

En este sentido, los aportes de inversión en capital emprendedor (en dinero o activo financiero líquido de fácil realización en moneda local), realizado por inversores podrán ser deducidos de su determinación del impuesto a las ganancias. Sin bien queda esperar mayores precisiones del decreto reglamentario de esta ley, ya quedó establecido que tal deducción no podrá exceder el 75% (85% si se trata de zonas donde el desarrollo emprendedor sea menor) de tales aportes con un tope del 10% de la ganancia neta sujeta a impuesto del ejercicio o su proporcional a los meses del inicio de actividades. El excedente que no pudo deducirse en el ejercicio fiscal en que se realizó el aporte podrá ser deducido en los cinco ejercicios fiscales que siguen inmediatamente.

Asimismo, la institución que recibe el aporte de inversión debe expedir un certificado, con carácter de declaración jurada en el que se informará al Registro de Instituciones de Capital Emprendedor las sumas que han sido aportadas. Ello, al efecto de verificar la veracidad de dicha información dado que si se llegara a comprobar su falsedad tanto el inversor beneficiario de la deducción como la institución de capital serán solidarios impositivamente por el impuesto a las ganancias omitido, con más multas e intereses.

Para gozar de beneficio impositivo, los aportes invertidos deberán mantenerse por al menos dos años. Si en un plazo menor al establecido el inversor decidiera retirar su aporte, deberá incorporar en su declaración jurada de impuesto a las ganancias el monto que se hubiera deducido, con más los intereses resarcitorios correspondientes.

Por último, existirá un cupo anual para la deducción establecida equivalente al 0,02% del PBI nominal.

● Régimen general de información.

La ley estableció un nuevo régimen general de información dirigido a las instituciones de capital emprendedor registradas, a fin de que transmitan a la Administración Federal de Ingresos Públicos información relativa a las inversiones efectuadas. Este régimen será reglamentado por la AFIP.

● Exención impositiva.

El Fondo Fiduciario para el Desarrollo de Capital Emprendedor creado por la ley estará exento de la totalidad de los impuestos nacionales existentes o a existir, invitándose a la Ciudad de Buenos Aires y provincias a que adhieran y lo eximan también de sus impuestos locales.

● Régimen especial de promoción.

La ley menciona la creación de un régimen especial de promoción para fomentar la industria de capital emprendedor a través del mercado de capitales. Será la Comisión Nacional de Valores la autoridad de contralor, reglamentación, fiscalización y le aplicará a este régimen las disposiciones de la ley de mercado de capitales.

● Sociedad por Acciones Simplificada (SAS).

Por último, la ley crea a la Sociedad por Acciones Simplificada como nuevo tipo societario que podrá ser constituida dentro de las 24hs de presentada la documentación ante el registro público de comercio, y se beneficiará de tramitar y obtener un CUIT dentro de las 24 horas de presentado el trámite, ya sea vía el portal web de AFIO o ante cualquiera de las agencias fiscales. La ley establece que no será necesario presentar constancia de domicilio fiscal al momento de solicitar la CUIT, sino que dicho requisito podrá completarse dentro de los doce meses de constituida la SAS.

Así también, los socios no residentes podrán obtener su Clave de Identificación (CDI) dentro de las 24hs de presentado el tramite vía web o en cualquiera de las agencias.

Para mayores precisiones por favor enviar su consulta por correo electrónico a tax@trsym.com

********

1. Los emprendimientos en los que inviertan las instituciones de capital emprendedor registradas serán considerados como micro, pequeñas o medianas empresas conforme lo establece la ley 25.300, siempre que la actividad que desarrollen no se encuentre excluida de tal categorización.

Las micro, pequeñas y medianas empresas, a partir de la Ley 27.264 del 1/8/2016, gozan de beneficios impositivos importantes (exclusión del impuesto a la ganancia mínima presunta, pago a cuenta del impuesto a las ganancias el 100% de lo ingresado en concepto de impuesto a los débitos y créditos, ingreso del impuesto al valor agregado de forma trimestral, entre otros). Por lo cual, tanto la Ley 27.264, como la nueva ley de emprendedores vienen conjuntamente a fomentar la constitución de PyMES y su financiamiento por parte de terceros inversores.↩

Nadim Chaudhry, sobre AIREC: “Nicolas Eliaschev nos dijo que debíamos hacer un evento en la Argentina”

Entrevista a Nadim Chaudhry publicada ayer en cleanenergymag.news

Nadim Chaudhry es un apasionado defensor de las energías renovables y los beneficios positivos de la transición de nuestro transporte. A tal punto que en 2007 inauguró la Green Power Academy, que proporciona formación empresarial estratégica a los ejecutivos globales para equiparlos con los conocimientos técnicos y la comprensión detallada de mercado de manera que puedan competir en el nuevo paradigma energético.

Green Power Conferences es su emprendimiento madre, con sede en Londres, que ya cuenta con más de 450 conferencias, exposiciones y cursos de formación en 37 países, dirigidos a la difusión de las mejores prácticas y la conexión de las empresas. El dato de que la Argentina es el tercer mercado energético de América Latina, pero que, a la vez, está todo por hacer, lo llevó a preparar en pocos meses el Congreso Internacional Argentino de Energías Renovables (AIREC, por sus siglas en inglés), un encuentro que promete convertirse en un must para aquellos players nacionales e internacionales que busquen relacionarse y rápidamente generar conversaciones de negocios, a la vez que escuchan ponencias de quiénes lideran el mercado, tanto privado como en el nivel gubernamental.

CEN: -¿AIREC cumplió con las expectativas?

NC: -AIREC las superó. Todo surgió en abril de 2015, cuando, estando en Nueva York, Nicolas Eliaschev nos dijo que debíamos hacer un evento en la Argentina. Inicialmente no fui muy positivo al respecto, porque he estado esperando que la Argentina resolviera sus problemas por un tiempo largo, pero Nicolás me insistía diciendo que todo cambiaría con Mauricio Macri. En ese entonces, le dije que mis eventos tenían como objetivo atraer capitales y expertos extranjeros, y conectarlos con compañías locales, por lo cual debía haber interés en invertir en la Argentina para que el evento fuera exitoso.

Resultó ser que yo estaba equivocado, y Nicolás tenía razón. De hecho, la noche en que Macri ganó las elecciones le envié un e-mail a Nicolás para decirle que debíamos trabajar en el evento, y al día siguiente mi equipo y yo empezamos a investigar y pensar cómo debía ser el evento y cuándo sería un buen momento para hacerlo. Hoy es un buen momento.

-Contame acerca de Green Power y el equipo que liderás.

-Tenemos un gran equipo, hemos estado realizando eventos específicos de energías renovables desde 2003. En aquel entonces no pasaba demasiado, pero a medida que comenzaron a bajar los costos (la energía solar vio una caída del 80 por ciento en los últimos ocho años, y la eólica, un 50% en el mismo tiempo) hemos llegado al punto en que las energías renovables están siendo profundamente disruptivas en relación con el sistema energético actual. Han sido 13 años increíbles para el mercado energético, y creo que estamos por entrar en un período de cambio impresionante.

Lo otro que está ocurriendo en todo el mundo es que cada país tiene sus desafíos que crean oportunidades, porque se trata de crear un sistema energético que sea menos costoso para poder tener energía más barata. Obviamente, el gran beneficio es que los nuevos sistemas serán libres de emisiones, tanto en términos de gases de efecto invernadero como también en su relación con el transporte, ya que veremos el cambio desde el petróleo a la electricidad, y el surgimiento de vehículos eléctricos.

Están sucediendo muchas cosas y hay grandes oportunidades. Otra de las tendencias es la digitalización, que implica una mayor eficiencia comparada con sistemas analógicos. Estoy hablando de redes eléctricas inteligentes, vinculadas a la generación de energías renovables. Además, hay una tendencia hacia la descentralización de los sistemas energéticos, lo cual cambia los modelos de negocios. Ya lo hemos visto en otras industrias: cuando surge una tecnología realmente disruptiva, el modelo de negocios debe adaptarse. Los modelos de negocios deben cambiar, y en el mercado energético estamos entrando a un período de transición en donde tendremos que pasar de sistemas centralizados a sistemas descentralizados.

-Muchas grandes compañías están cambiando sus formas y ahora apuntan a ser proveedores de energía.

-Las grandes compañías, en términos corporativos e industriales, están volcándose hacia la autogeneración como parte de la descentralización del sistema. Hay oportunidades para que tengan su propia energía. Grandes consumidores como Ikea, Google o Apple ya son grandes inversores en energías renovables. Los bajos costos de la energía son un bonus para los negocios que planifican a largo plazo y no quieren tener que lidiar con las fluctuaciones de costos que implica tener combustibles fósiles en su cadena de suministro, lo cual hace que sean jugadores importantes en el mercado de las energías renovables.

De nuevo, hay un vínculo con los vehículos eléctricos ya que se puede ver un gran interés en ese mercado de parte de empresas como Google y Apple. Ya se verá si podrán ser exitosos o no. Probablemente haya empresas de automóviles interesadas en el mercado. Por ejemplo, Volskwagen ha invertido 2 mil millones de dólares en vehículos eléctricos e infraestructura, y es innegable que tienen una enorme experiencia en el sector.

-¿Cómo te involucraste en el mundo de las energías renovables?

-Trabajé en eventos de telecomunicaciones durante nueve años, entre 1994 y 2003, y pude ver de primera mano el gran impacto de los cambios tecnológicos en telefonía celular, Internet, fibra óptica y demás tecnologías de las telecomunicaciones que se desarrollaron rápidamente y tuvieron un gran impacto. Siempre estoy interesado en nuevas tecnologías, por lo que en 2002 comencé a investigar acerca de las energías renovables y su potencial impacto medioambiental positivo. Sabía que habría cambios dramáticos a nivel tecnológico, porque los humanos siempre buscamos innovar y crear mejores plataformas. Sabía que podríamos evolucionar y crear nuevas tecnologías que no dañaran el planeta y tenía en claro que debíamos hacerlo dentro de los límites de vivir en este planeta. Creía que debe haber una manera de manejar ese cambio, pero también sabía que debía aprovechar el poder del capitalismo para hacerlo. Entonces, cuando empecé en 2003 con el tema de las energías renovables, estas eran vistas como un tema de la izquierda en términos políticos, y se creía que solamente mediante políticas “de izquierda” podíamos proteger el medio ambiente. En cambio, yo veía la oportunidad de aprovechar los negocios y crear nuevos negocios que estuvieran incentivados para crear productos más limpios, y sistemas más limpios. Creo que es tarea de los gobiernos dibujar los límites y crear el mercado, pero no hay razón por la que no podamos tener mercados de productos limpios y promover la innovación y el riesgo personal en los emprendedores.

Los políticos construyen los mercados, pero siempre estarán bajo la influencia de su electorado, por lo que debemos crear el ambiente adecuado para fomentar que la gente tome riesgos, y luego permitirles ver los beneficios de los riesgos que toman…

-El cambio surge de una emoción, de un deseo de cambiar, y pareciera que eso es lo que has hecho.

-Intentamos crear plataformas que fomenten el cambio, que aceleren el desarrollo de proyectos y buenas prácticas, que ayuden a quitarle riesgo a los mercados. Entendemos que debemos involucrar a inversores de capital, y que ellos deben reunirse con los desarrolladores que toman los riesgos. Una vez que logras unir a esas dos partes, el paso siguiente es educar a los bancos. Aquí en la Argentina hoy en día el próximo paso es justamente educar a los bancos locales para que entiendan lo que significa financiar deuda, lo que implica la financiación de la energía.

Una vez que tienes a los emprendedores y ellos tienen el dinero que necesitan, solo entonces podrán despegar y comprar los servicios y productos que necesitan para crear sus proyectos. A fin de cuentas, se trata de quitarle el riesgo al mercado, se trata de entender los detalles de lo que se necesita para que un mercado funcione, y de conectar a las personas para que puedan tomar decisiones informadas para minimizar la chance de que haya malos proyectos y sistemas de baja calidad.

Los proyectos están diseñados a 20 años, por lo cual es importante que funcionen. Cuando un mercado está comenzando en un lugar como la Argentina, es muy importante que le vaya bien, que no tenga una mala reputación, porque estamos ante el nacimiento de algo nuevo, y la reputación lo es todo.

-¿Estás planeando otro evento para el año que viene?

-Estamos comprometidos con la Argentina en el largo plazo, queremos conectar el mercado y acelerar los cambios. Todo llevará su tiempo, pero estamos muy interesados en ayudar a que el país desarrolle su sistema energético. Pretendemos transformarnos en el encuentro anual para el mercado energético argentino. Estamos aquí para ayudar a crear un evento en el que la gente pueda concretar, en unos pocos días, el trabajo que llevaría tres o cuatro meses, reuniendo a muchas personas y generando las conexiones necesarias

http://cleanenergymag.news/nadim-chaudhry_airec/

Energía renovable: Más cerca del marco institucional necesario

Por Nicolás Eliaschev - (Artículo publicado el diario El Cronista de hoy)

La reglamentación de la Ley 27.191 y la creación de l programa RenovAr son avances notables para generar un contexto jurídico que sea acorde al potencial renovable de la Argentina. Falta instrumentar la regulación que se necesita para gestar un mercado entre privados.

En 2012 tuve la oportunidad de participar en uno de los eventos más importantes de energía eólica del mundo, la exposición anual organizada por la American Wind Energy Association (AWEA). Allí, presenté un póster titulado "Oportunidades en la Argentina para proyectos eólicos".

El póster lo había sometido a consideración de AWEA en 2011, con un año de antelación, tal como se estila en esos casos. Pero el evento tuvo lugar en 2012 y quiso la suerte que fuera solamente unos días después de la expropiación de las acciones de Repsol en YPF.

Fue entonces en vano que, en aquel momento, hablara del viento que sopla en nuestro territorio o de los amplios terrenos disponibles. Mi presentación fue recibida con un previsible escepticismo. Es que para el desarrollo de proyectos de energía eléctrica de fuente renovable no alcanza con que sople el viento o haya radiación solar. Y la disponibilidad de tierras, caminos y líneas de transmisión es condición necesaria, pero no suficiente.

El recurso que es decisivo no es uno natural, sino creado por el hombre, y se trata nada menos que de tener un marco institucional que proporcione la seguridad jurídica adecuada que requieren proyectos en donde los desembolsos de capital se efectúan en el día uno, pero su repago es en el largo plazo.

La Argentina ha tardado más que muchos de sus países vecinos en alcanzar ese marco institucional idóneo, pero finalmente parece estar llegando a esa meta.

En 2015, se sancionó la Ley 27.191 que actualiza el régimen en materia de energía eléctrica de fuentes renovables. El Gobierno a cargo desde el 10 de diciembre decidió, con buen criterio, no modificarla, lo que hubiera implicada una demora de meses o años, sino avocarse a su reglamentación y puesta en práctica.

La ley fija una meta de consumo creciente de electricidad de fuentes renovables que implica que, al 31 de diciembre de 2017, este debe alcanzar el 8% del total y que, en 2025, debe llegar al 25%. Si tenemos en cuenta que el porcentaje actual es inferior al 2%, la magnitud de la tarea por delante resulta evidente.

Con ese fin, el Gobierno puso el acento en lograr una licitación exitosa para celebrar contratos compra de energía eléctrica de fuentes renovables. Así fue creado el programa RenovAr, en virtud del cual se licitaron 1000 MW de potencia.

El pasado 5 de septiembre, el Gobierno recibió 123 ofertas por 6.346 MW, más de seis veces de lo requerido. Su adjudicación está prevista para el 12 de octubre y solo entonces se podrá tener una medida cabal de su resultado, no obstante, la cantidad de proyectos ofrecidos es ya una muy buena señal.

Ahora bien, la ley y su reglamentación han estipulado que los grandes usuarios con demandas de potencia mayor a 300 KW deberán cumplir con las metas de consumo y, a tal fin, pueden autogenerar o contratar la compra de energía proveniente de diferentes fuentes renovables, pudiendo efectuarse dicha compra al generador, mediante un distribuidor, de un comercializador o Cammesa.

Luego del notable avance del Programa RenovAr, debe encararse la forma de instrumentar la regulación necesaria para posibilitar un mercado de energías renovables entre privados. Tal instrumentación tiene aspectos específicos, pero toca también otros aspectos más generales del sector eléctrico.

En tal sentido, sería deseable que el Gobierno replique la encomiable rapidez y eficacia con la que avanzó en materia de renovables, y proceda a restaurar el pleno imperio de la Ley 24.065 y el funcionamiento de un mercado eléctrico mayorista (MEM), en donde, contrariamente a lo que sucede en el día de hoy, los grandes usuarios contraten libremente con los generadores, y estos últimos contraten libremente su combustible y sean remunerados acordemente.

Ello es una parte importante del objetivo de contar con un marco institucional sólido y previsible para el pleno desarrollo de las energías renovables en la Argentina de modo acorde con el potencial de sus recursos, un objetivo que hoy está más cerca de lograrse.

Importantes novedades en materia cambiaria: el BCRA continúa simplificando el mercado cambiario

El Banco Central de la República Argentina dictó la Comunicación “A” 6037, derogando algunas de las normas que aún constituían el denominado “cepo cambiario”. Entre otras cuestiones, simplificó el mercado de cambios, eliminando requisitos burocráticos y costos operativos.

La citada Comunicación “A” 6037 elimina la justificación documental de cada operación de cambio, bastando a partir de ahora con especificar, con carácter de declaración jurada, el concepto al que corresponde la operación (atesoramiento, comercio exterior, etc.), entre otros datos básicos. También se eliminaron los topes mensuales para operar, con el solo límite del uso del efectivo como parte de la política anti-lavado.

Con estas simplificaciones puede volver a decirse que el mercado ha vuelto a ser verdaderamente único y libre, en tanto que han devenido innecesarias ciertas operaciones “alternativas”, como el contado con liquidación.

Por otro lado, se derogó la Comunicación “A” 4805, que limitaba la realización de operaciones de derivados con el exterior.

Informe: Preguntas y respuestas sobre el blanqueo de capitales

Mediante el presente informe ponemos a vuestra disposición las siguientes preguntas y respuestas frecuentes sobre el blanqueo de capitales que entró en vigencia el 01/08/2016.

¿Quiénes son lo que pueden entrar en este blanqueo?

Las personas humanas, sucesiones indivisas, sociedades, empresas unipersonales, fideicomisos, en la medida que estén domiciliadas, con residencia fiscal en Argentina, que estén establecidas o constituidas en el país al 31 de diciembre de 2015, inscriptas o no ante la AFIP, podrán declarar de manera voluntaria y excepcional la tenencia de bienes en el país y en el exterior.

La reglamentación aclaró que si bien el requisito de residencia deberá verificarse al 31 de diciembre de 2015, también se considerarán comprendidos en el beneficio, los sujetos respecto de los cuales dicho requisito se haya verificado con anterioridad a la fecha de de los bienes que se declaran.

¿Quiénes son los sujetos excluidos?

Quedan excluidos quienes se hallen en alguna de las siguientes situaciones a la fecha de publicación de la Ley:

a) Los declarados en estado de quiebra, respecto de los cuales no se haya dispuesto la continuidad de la explotación, mientras duren los efectos de dicha declaración.

b) Los condenados penalmente por los siguientes delitos: (ver Anexo 1)

c) Quienes estuvieran procesados, aun cuando no estuviera firme dicho auto de mérito, por los siguientes delitos: (ver Anexo 2)

d) Los sujetos que, entre el 1° de enero de 2010, inclusive y la vigencia de la ley, hubieran desempeñado las siguientes funciones públicas: (ver Anexo 3)

¿Qué bienes entran al blanqueo de capitales?

a) Tenencia de moneda nacional o extranjera.

b) Inmuebles (adquiridos -incluidos los terrenos-, construidos, en construcción y las mejoras).

c) Muebles, incluido acciones, participación en sociedades, derechos inherentes al carácter de beneficiario de fideicomisos u otros tipos de patrimonios de afectación similares, toda clase de instrumentos financieros o títulos valores, tales como bonos, obligaciones negociables, certificados de depósito en custodia (ADRs), cuotas partes de fondos y otros similares.

d) Demás bienes en el país y en el exterior incluyendo créditos y todo tipo de derecho susceptible de valor económico.

Los bienes declarados deberán ser preexistentes al 22 de julio de 2016, en el caso de bienes declarados por personas humanas o sucesiones indivisas, y a la fecha de cierre del último balance cerrado con anterioridad al 1° de enero de 2016, en el caso de bienes declarados por personas jurídicas.

¿Qué requisitos hay que cumplir para declarar tenencia de moneda nacional o extranjera en efectivo (no bancarizada)?

En el caso de tenencias de moneda nacional o extranjera en efectivo, deben ser depositadas en entidades bancarias del país (lo que deberá hacerse efectivo hasta el 31 de octubre de 2016, inclusive) y deberán permanecer depositadas a nombre de su titular por un plazo no menor a seis meses o hasta el 31 de marzo de 2017, inclusive, lo que resulte mayor. Se exceptúan de esta obligación los porcentajes de aquellas tenencias que se destinen al pago del impuesto especial o a la compra de los instrumentos financieros que eximen del pago del impuesto.

Dentro de los períodos mencionados en el párrafo precedente, el sujeto que realiza la declaración voluntaria y excepcional podrá retirar los fondos depositados a fin de adquirir bienes inmuebles o muebles registrables.

Vencido el plazo previsto en el párrafo precedente, el monto depositado podrá ser dispuesto por su titular.

¿Qué bienes no pueden declararse?

No podrán ser objeto de la declaración las tenencias de moneda o títulos valores en el exterior, que estuvieran depositadas en entidades financieras o agentes de custodia radicados o ubicados en jurisdicciones o países identificados por el Grupo de Acción Financiera (GAFI) como de Alto Riesgo o No Cooperantes (ver el listado)

¿Se pueden declarar depósitos que con anterioridad al 31/12/2015 fueron rescatados con un fin de inversión?

La norma prevé que las tenencias de moneda extranjera y/o divisas que se hayan encontrado depositadas en entidades bancarias del país o del exterior durante un período de tres (3) meses corridos anteriores al 31 de diciembre de 2015, y pueda demostrarse que con anterioridad a la fecha de publicación de la ley:

a) Fueron utilizadas en la adquisición de bienes inmuebles o muebles no fungibles ubicados en el país o en el exterior, o;

b) Se hayan incorporado como capital de empresas o explotaciones o transformado en préstamo a otros sujetos del Impuesto a las Ganancias domiciliados en el país. Debe además cumplirse que se mantengan en cualquiera de tales situaciones a la fecha de vigencia de esta ley.

El impuesto especial que se deberá́ determinar será́ el que corresponda a la tenencia de la moneda, que se encontraba depositada y fue invertida.

¿La declaración de tenencia en moneda extranjera depositada en el exterior implica la obligación de ingresar lo fondos al país?

Quienes declaren tenencias de moneda o títulos valores en el exterior no estarán obligados a ingresarlos al país. Quienes opten por hacerlo, deberán ingresarlos a través de las entidades financieras.

¿Se pueden declarar como propios bienes que estén registrados a nombre de otras personas?

Cuando se trate de personas humanas o sucesiones indivisas, será válida la declaración aun cuando los bienes qué se declaren se encuentren en posesión, anotados, registrados o depositados a nombre del cónyuge del contribuyente de quien realiza la declaración o de sus ascendientes o descendientes en primer o segundo grado de consanguinidad o afinidad, o de terceros.

Con anterioridad a la fecha del vencimiento para la presentación de la declaración jurada del Impuesto a las Ganancias del período fiscal 2016, los bienes declarados deberán figurar a nombre del declarante.

Las personas humanas o sucesiones indivisas podrán optar, por única vez, por declarar ante la AFIP, bajo su CUIT personal, las tenencias de moneda y bienes que figuren como pertenecientes a las sociedades, fideicomisos, fundaciones, asociaciones o cualquier otro ente constituido en el exterior cuya titularidad o beneficio le correspondiere al 31 de diciembre de 2015, inclusive.

¿Cuál es el costo del blanqueo?

Se establece un impuesto especial sobre el valor de los bienes que se declaran voluntariamente conforme a las siguientes alícuotas:

a) Bienes, incluidos inmuebles que, en su conjunto, sean de un valor inferior a $305.000: 0%;

b) Bienes, incluidos inmuebles que, en su conjunto, sean de un valor que supere los $305.000 y sea inferior a los $800.000: 5%;

d) Cuando el total de los bienes declarados supere la suma de $800.000, sobre el valor de los bienes que no sean inmuebles:

- Declarados antes del 31 de diciembre de 2016: 10%;

- Declarados a partir del 1 de enero de 2017 hasta el 31 de marzo de 2017: 15%; En este supuesto, se podrá optar por abonar el impuesto especial mediante la entrega de títulos BONAR 17 y/o GLOBAL 17, expresados a valor nominal, a una tasa del 10%.

¿En qué casos el blanqueo no tiene costo?

Se podrá eximir del pago del impuesto los fondos que se afecten a:

a) Adquirir en forma originaria uno de los títulos públicos que emitirá el Estado Nacional con las siguientes características:

- Bono denominado en dólares a tres años a adquirirse hasta el 30 de septiembre de 2016, intransferible y no negociable con un cupón 0%;

- Bono denominado en dólares a siete años a adquirirse hasta el 31 de diciembre de 2016, intransferible y no negociable durante los primeros cuatro años de su vigencia. El bono tendrá un cupón de interés de 1%. La adquisición en forma originaria exceptúa del pago del impuesto especial un monto equivalente a 3 (tres) veces el monto suscripto.

b) Suscribir o adquirir cuota partes de fondos comunes de inversión, abiertos o cerrados, cuyo objeto sea la inversión en instrumentos destinados al financiamiento de proyectos de infraestructura, inversión productiva, inmobiliarios, energías renovables, pequeñas y medianas empresas, préstamos hipotecarios actuados por Unidad de Vivienda (UVI), desarrollo de economías regionales y demás objetos vinculados con la economía real. Los fondos deberán permanecer invertidos en dichos instrumentos por un lapso no inferior a los 5 (cinco) años contados a partir de la fecha de su suscripción o adquisición (ver en Anexo 4, los requisitos para que califiquen los fondos comunes de inversión)

¿Cómo se valúa la tenencia de moneda y bienes expresados en moneda extranjera?

Las tenencias de moneda y bienes expresados en moneda extranjera deberán valuarse en moneda nacional considerando el valor de cotización de la moneda extranjera que corresponda, tipo comprador del Banco de la Nación Argentina, vigente al 31 de diciembre de 2015.

¿Qué valor hay que declarar si se exteriorizan acciones o participaciones sociales?

Cuando se declaren voluntariamente acciones, participaciones, partes de interés o beneficios en sociedades, fideicomisos, fundaciones, asociaciones o cualquier otro ente constituido en el país y/o en el exterior, los mismos deberán valuarse al valor proporcional que tales acciones, participaciones, partes de interés o beneficios representen sobre el total de los activos del ente.

Sin perjuicio de ello, si en el activo de tales entes societarios hay inmuebles, los mismos deberán estar valuados a valor de plaza.

De tratarse de entes constituidos en el exterior, la aludida información podrá surgir de un balance especial.

En el supuesto que el ente —constituido en el país o en el exterior— no se encuentre obligado a confeccionar balances, la participación en el activo deberá surgir de una constancia suscripta por el respectivo representante legal.

Cuando se trate de acciones, títulos públicos y demás títulos valores, que coticen en bolsas y/o mercados —en el país o en el exterior— deberán valuarse al último valor de cotización o último valor de mercado en el supuesto de cuotas partes de fondos comunes de inversión, a la fecha de preexistencia de los mismos (22 de julio de 2016, en el caso de bienes declarados por personas humanas o sucesiones indivisas, y a la fecha de cierre del último balance cerrado con anterioridad al 1° de enero de 2016, en caso de personas jurídicas)

¿Qué valor hay que tomar para la declaración de los inmuebles?

Los bienes inmuebles se valuarán a valor de plaza.

A efectos de la valuación de los mismos, deberá considerarse lo siguiente:

a) Bienes inmuebles ubicados en el país: la valuación del bien a valor de plaza deberá surgir de una constancia emitida y suscripta por un corredor público inmobiliario matriculado.

Asimismo, la correspondiente valuación deberá ser ratificada por el corredor público inmobiliario o la entidad bancaria oficial, según se trate, a través del sitio “web” de la AFIP.

b) Bienes inmuebles ubicados en el exterior: la valuación deberá surgir de DOS (2) constancias emitidas por un corredor inmobiliario, una entidad aseguradora o bancaria, todos del país respectivo, las cuales deberán ser suministradas por el declarante al presentar la declaración jurada de exteriorización. A los fines de la valuación, el valor a computar será el importe mayor que resulte de ambas constancias.

¿Cuáles son los principales beneficios de entrar al blanqueo?

Los sujetos que ingresen la declaración voluntaria y excepcional de bienes y paguen, si corresponde, el impuesto especial, gozarán de los siguientes beneficios en la medida de los bienes declarados:

a) No estarán sujetos a la determinación del impuesto a las ganancias y al valor agregado por aplicación de la presunción del incremento patrimonial no justificado.

b) Quedan liberados de toda acción civil y por delitos de la ley penal tributaria, penal cambiaria, aduanera e infracciones administrativas que pudieran corresponder por el incumplimiento de las obligaciones vinculadas o que tuvieran origen en los bienes y tenencias que se declaren voluntaria y excepcionalmente y en las rentas que éstos hubieran generado.

c) Quedan liberados del pago de los impuestos que se hubieran omitido ingresar y que tuvieran origen en los bienes y tenencias de moneda declarados en forma voluntaria y excepcional (ver Anexo 5 con el detalle de los tributos liberados)

*****

Anexo 1: Detalle de Sujetos Excluidos Condenados Penalmente

1) Los condenados penalmente por alguno de los delitos previstos en la Ley Penal Tributaria, respecto de los cuales se haya dictado sentencia firme con anterioridad a la entrada en vigencia de la ley, siempre que la condena no estuviere cumplida.

2) Los condenados por delitos comunes, que tengan conexión con el incumplimiento de sus obligaciones tributarias o las de terceros, respecto de los cuales se haya dictado sentencia firme con anterioridad a la fecha de entrada en vigencia de la presente ley, siempre que la condena no estuviere cumplida.

3) Las personas jurídicas -incluidas las cooperativas- en las que, según corresponda, sus socios, administradores, directores, síndicos, miembros del consejo de vigilancia, consejeros o quienes ocupen cargos equivalentes en las mismas, hayan sido condenados con fundamento en las Leyes Nros. 23.771 o 24.769 (Ley Penal Tributaria), o por delitos comunes que tengan conexión con el incumplimiento de sus obligaciones tributarias o las de terceros, respecto de los cuales se haya dictado sentencia firme con anterioridad a la fecha de entrada en vigencia de la presente ley, siempre que la condena no estuviere cumplida.↩

Anexo 2: Detalle de Sujetos Excluidos Procesados Penalmente

1. Contra el orden económico y financiero previstos en los artículos 303, 306, 307, 309, 310, 311 y 312 del Código Penal.

2. Lavado de dinero.

3. Estafa y otras defraudaciones previstas en los artículos 172, 173 y 174 del Código Penal.

4. Usura previsto en el 175 bis del Código Penal.

5. Quebrados y otros deudores punibles previstos en los artículos 176, 177, 178 y 179 del Código Penal.

6. Contra la fe PÚBLICA previstos en los artículos 282, 283 y 287 del Código Penal.

7. Falsificación de marcas, contraseñas o firmas oficiales previstos en el artículo 289 del Código Penal y falsificación de marcas registradas previsto en el artículo 31 de la Ley N° 22.362.

8. Encubrimiento al adquirir, recibir u ocultar dinero, cosas o efectos provenientes de un delito previsto en el inciso c) del numeral 1 del artículo 277 del Código Penal.

9. Homicidio por precio o promesa remuneratoria, explotación sexual y secuestro extorsivo establecido en el inciso 3 del artículo 80, artículos 127 y 170 del Código Penal, respectivamente.↩

Anexo 3: Detalle de Sujetos Excluidos por sus funciones públicas

1) Presidente, vicepresidente de la Nación, gobernador, vicegobernador o intendente municipal;

2) Senador o diputado nacional, provincial o de la Ciudad Autónoma de Buenos Aires, o concejal municipal;

3) Magistrado del Poder Judicial nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires;

4) Magistrado del Ministerio Público nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires;

5) Defensor del Pueblo o adjunto del Defensor del Pueblo nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires;

6) Jefe de Gabinete de Ministros, ministro, secretario o subsecretario del Poder Ejecutivo nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires;

7) Interventor federal, provincial, municipal o de la Ciudad Autónoma de Buenos Aires;

8) Síndico General, síndico general adjunto de la Sindicatura General, presidente o auditor general de la Auditoria General, autoridad superior de los entes reguladores y los demás órganos que integran los sistemas de control del sector público nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires, y los miembros de organismos jurisdiccionales administrativos en los tres niveles de gobiernos;

9) Miembro del Consejo de la Magistratura o del jurado de enjuiciamiento;

10) Embajador, cónsul o funcionario destacado en misión oficial permanente en el exterior;

11) Personal en actividad de las fuerzas armadas, de la Policía Federal Argentina, de la Policía de Seguridad Aeroportuaria, de la Gendarmería Nacional, de la Prefectura Naval Argentina o del Servicio Penitenciario Federal, con jerarquía no menor de coronel o equivalente. Personal de la Policía provincial, municipal o de la Ciudad Autónoma de Buenos Aires con categoría no inferior a la de Comisario, o personal de categoría inferior, a cargo de Comisaria;

12) Rector, decano o secretario de las universidades nacionales, provinciales, municipales o de la Ciudad Autónoma de Buenos Aires;

13) Funcionario o empleado con categoría o función no inferior a la de director o equivalente, que preste servicio en la Administración Publica nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires, centralizada o descentralizada, las entidades autárquicas, los bancos y entidades financieras del sistema oficial, las obras sociales administradas por el Estado, las empresas del Estado, las sociedades del Estado o personal con similar categoría o función y en otros entes del sector público;

14) Funcionario colaborador de interventor federal, provincial, municipal o de la Ciudad Autónoma de Buenos Aires, con categoría o función no inferior a la de director o equivalente;

15) Personal de los organismos indicados en el inciso h) del presente artículo, con categoría no inferior a la de director o equivalente;

16) Funcionario o empleado público encargado de otorgar habilitaciones administrativas para el ejercicio de cualquier actividad, como también todo funcionario o empleado público encargado de controlar el funcionamiento de dichas actividades o de ejercer cualquier otro control en virtud de un poder de policía;

17) Funcionario que integra los organismos de control de los servicios públicos privatizados, con categoría no inferior a la de director;

18) Personal que se desempeña en el Poder Legislativo nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires, con categoría no inferior a la de director;

19) Personal que cumpla servicios en el Poder Judicial o en el Ministerio Público nacional, provincial, municipal o de la Ciudad Autónoma de Buenos Aires, con categoría no inferior a secretario o equivalente;

20) Funcionario o empleado público que integre comisiones de adjudicación de licitaciones, de compra o de recepción de bienes, o participe en la toma de decisiones de licitaciones o compras en cualquiera de los tres niveles de gobierno;

21) Funcionario público que tenga por función administrar un patrimonio público o privado, o controlar o fiscalizar los ingresos públicos cualquiera fuera su naturaleza;

22) Director o administrador de las entidades sometidas al control externo del Congreso de la Nación, de conformidad con lo dispuesto en el artículo 120 de la ley 24.156.

23) Personal de los organismos de inteligencia, sin distinción de grados, sea su situación de revista permanente o transitoria.↩

Anexo 4

IMPUESTO ESPECIAL

Se establece un impuesto especial sobre el valor de los bienes que se declaran voluntariamente conforme a las siguientes alícuotas:

- Inmuebles en el país y/o en el exterior: 5%;

- Bienes, incluidos inmuebles que, en su conjunto, sean de un valor inferior a $305.000: 0%;

- Bienes, incluidos inmuebles que, en su conjunto, sean de un valor que supere los $305.000 y sea inferior a los $800.000: 5%;

- Cuando el total de los bienes declarados supere la suma de $800.000, sobre el valor de los bienes que no sean inmuebles:

- Declarados antes del 31 de diciembre de 2016: 10%;

- Declarados a partir del 1 de enero de 2017 hasta el 31 de marzo de 2017: 15%;

- En este supuesto, se podrá optar por abonar el impuesto especial mediante la entrega de títulos BONAR 17 y/o GLOBAL 17, expresados a valor nominal, a una tasa del 10%.

- Esta opción se podrá ejercer desde la entrada en vigencia de la ley -23 de julio de 2016- hasta el 31 de marzo de 2017.

EXIMICION DEL PAGO DEL IMPUESTO

Se podrá eximir del pago del impuesto los fondos que se afecten a:

- Adquirir en forma originaria uno de los títulos públicos que emitirá el Estado Nacional con las siguientes características:

- Bono denominado en dólares a tres años a adquirirse hasta el 30 de septiembre de 2016, intransferible y no negociable con un cupón 0%;

- Bono denominado en dólares a siete años a adquirirse hasta el 31 de diciembre de 2016, intransferible y no negociable durante los primeros cuatro años de su vigencia. El bono tendrá un cupón de interés de 1%. La adquisición en forma originaria exceptúa del pago del impuesto especial un monto equivalente a 3 (tres) veces el monto suscripto.

- El Decreto 895/2016 establece que el monto total de suscripción del bono al que allí se hace referencia, importa la excepción de abonar el impuesto especial sobre un monto equivalente a aquel incrementado en 2 (dos) veces.

- Suscribir o adquirir cuota partes de fondos comunes de inversión, abiertos o cerrados, cuyo objeto sea la inversión en instrumentos destinados al financiamiento de proyectos de infraestructura, inversión productiva, inmobiliarios, energías renovables, pequeñas y medianas empresas, préstamos hipotecarios actuados por Unidad de Vivienda (UVI), desarrollo de economías regionales y demás objetos vinculados con la economía real, conforme a la reglamentación que dicte la Comisión Nacional de Valores (“CNV”). Los fondos deberán permanecer invertidos en dichos instrumentos por un lapso no inferior a los 5 (cinco) años contados a partir de la fecha de su suscripción o adquisición.

- El Decreto 895/2016 dispone que la CNV reglamentará las pautas de inversión a las que deberán sujetarse los Fondos Comunes de Inversión Abiertos habilitados para recibir los fondos que –transitoriamente- se destinarán a la suscripción o adquisición de las cuotapartes que pasarán a integrar una “Clase” específica y exclusiva a emitirse a tal efecto.

- La Resolución General (CNV) 672/2016 dictó regulaciones para los fondos comunes de inversión abiertos y cerrados que quieran acogerse al régimen.

- Disposiciones comunes para los FCI abiertos y cerrados:

- Las suscripciones y los rescates y/o reintegros de cuotapartes podrán efectuarse en una moneda distinta a la del fondo.

- El cumplimiento del plazo de permanencia de cinco años, se computará, en caso de corresponder, desde la fecha de depósito en Caja de Valores S.A. del certificado de las cuotapartes del FCI abierto.

- Los agentes que intervengan en la colocación, deberán solicitar a los inversores la documentación que permita acreditar que los fondos fueron objeto del blanqueo.

- Normas específicas de FCI Cerrados:

- Deberán tener como objeto especial alguna de las finalidades reseñadas (financiamiento de proyectos de infraestructura, inversión productiva, inmobiliarios, etc.). Se constituirán con una cantidad máxima de cuotapartes.

- El Reglamento de gestión deberá contemplar la emisión de una clase de cuotapartes específica que suscriban quienes se quieran acoger al régimen. Dentro de dicha clase, solo se podrán emitir cuotapartes en condominio.

- El monto de suscripción de cuotapartes no podrá ser inferior a U$S250.000 ni superior a U$S10.000.000 o su equivalente en otras monedas. El monto máximo de suscripción solo resulta aplicable para personas físicas residentes, sucesiones indivisas radicadas en Argentina y sociedades constituida en el país al 31 de diciembre de 2015.

- El fondo debe tener un mínimo de 10 cuotapartistas.

- El monto de emisión de cuotapartes no podrá ser inferior a U$S10.000.000.

- El fondo deberá contemplar como mínimo el desarrollo de tres proyectos. Asimismo, un proyecto no puede representar más del 50% del patrimonio del fondo.

- Los fondos podrán invertir en acciones que cuenten con autorización de oferta pública y sean emitidas como consecuencia de un aumento de capital, por sociedades cuya actividad principal coincida o esté relacionada en forma directa con el objeto de inversión del fondo. Tal inversión podrá ser equivalente hasta el 25% del patrimonio del fondo.

- Se admite la inversión en acciones de sociedades que no se encuentren en el régimen de la oferta pública solo cuando las mismas resulten emitidas como consecuencia de un aumento de capital. La actividad de la sociedad deberá coincidir o relacionarse en forma directa con el objeto de inversión del fondo.

- El reglamento de gestión deberá prever un porcentaje máximo de fondos líquidos disponibles que no podrá exceder el 25% del patrimonio neto y deberá estar invertido en fondos comunes de inversión conforme normativa dictada por la CNV.

- Los cuotapartistas gozaran del derecho a la distribución de utilidades que arroje el fondo. Sin embargo, deberá asegurarse que la distribución de no altere el propósito específico del fondo.

- Las cuotapartes deberán ser colocadas por oferta pública mediante subasta o licitación pública de conformidad con las normas de CNV.

- Durante el plazo de permanencia de la inversión de cinco años, el cuotapartista podrá vender su inversión, reinvirtiendo el producido total en la adquisición de otro fondo común de inversión constituido conforme las normas de CNV.

- Se establece el contenido del reglamento de gestión del FCI cerrado con objeto de inversión específico e información que deberá contener los EE.CC.

- Normas específicas FCI Abiertos

- Los fondos declarados podrán afectarse transitoriamente hasta el 10 de marzo de 2017, a la suscripción de cuotapartes de la clase específica que se emitirá a tales efectos en fondos comunes de inversión abiertos.

- Para las personas físicas residentes, sucesiones indivisas radicadas y sociedades constituidas en Argentina, el monto mínimo de suscripción de cuotapartes del fondo no podrá ser inferior a U$S250.000 o su equivalente en otras monedas.

- Los cuotapartistas tendrán derecho a la distribución de utilidades. Sin embargo, se debe asegurar que la distribución de utilidades no altere el propósito específico del FCI conforme las finalidades previstas por la ley de blanqueo.

- La sociedad depositaria deberá emitir certificados representativos de las cuotapartes suscriptas e integradas con los fondos provenientes de la aplicación de la ley de blanqueo para su depósito en la cuenta comitente abierta a nombre del cuotapartista en Caja de Valores S.A.

- El producido total del rescate de las cuotapartes suscriptas e integradas con fondos provenientes del blanqueo, deberá ser reinvertido, ante del 11 de marzo de 2017, en un FCI cerrado.

- Las cuotapartes del FCI cerrado podrán ser suscriptas en especie, mediante la entrega de cuotapartes del FCI abierto.↩

Anexo 5: Detalle de Tributos liberados

1. Impuestos a las Ganancias, a las salidas no documentadas (conforme el artículo 37 de la Ley de Impuesto a las Ganancias), a la transferencia de inmuebles de personas físicas y sucesiones indivisas y sobre los créditos y débitos en cuentas bancarias y otras operatorias, respecto del monto de la materia neta imponible del impuesto que corresponda, por el equivalente en pesos de la tenencia de moneda local, extranjera y demás bienes que se declaren. La liberación comprende, asimismo, los montos consumidos hasta el período fiscal 2015, inclusive. No se encuentra alcanzado por la liberación, el gasto computado en el impuesto a las ganancias proveniente de facturas consideradas apócrifas por la Administración Federal de Ingresos Públicos.

2. Impuestos internos y al valor agregado. El monto de operaciones liberado se obtendrá multiplicando el valor en pesos de las tenencias exteriorizadas, por el coeficiente resultante de dividir el monto total de las operaciones declaradas —o registradas en caso de no haberse presentado declaración jurada— por el monto de la utilidad bruta, correspondientes al período fiscal que se pretende liberar. No se encuentra alcanzado por la liberación el crédito fiscal del impuesto al valor agregado, proveniente de facturas consideradas apócrifas por parte de la Administración Federal de Ingresos Públicos.

3. Impuestos a la ganancia mínima presunta y sobre los bienes personales y de la contribución especial sobre el capital de las Cooperativas, respecto del impuesto originado por el incremento del activo imponible, de los bienes sujetos a impuesto o del capital imponible, según corresponda, por un monto equivalente en pesos a las tenencias y/o bienes declarados.

4. Los impuestos citados en los incisos precedentes que se pudieran adeudar por los períodos fiscales anteriores al que cierra el 31 de diciembre de 2015, por los bienes declarados conforme lo previsto en el artículo 38 de la presente ley.↩