Asesoramiento en la emisión de Obligaciones Negociables de Petrolera Aconcagua Energía S.A. bajo el régimen general

Asesores legales de Petrolera Aconcagua Energía S.A. y de Banco de Servicios y Transacciones S.A. en la emisión de Petrolera Aconcagua Energía S.A. de las Obligaciones Negociables Clase XII por un valor nominal de U$S 25.023.948, en el marco de su Programa Global para la Emisión de Obligaciones Negociables simples (no convertibles en acciones) por hasta US$ 500.000.000.

Banco de Servicios y Transacciones S.A. actuó como organizador y colocador de las Obligaciones Negociables, y Banco Mariva S.A., Banco Supervielle S.A., Banco Santander Argentina S.A., Banco de Galicia y Buenos Aires S.A.U., SBS Trading S.A., Consultatio Investments S.A., Adcap Securities Argentina S.A., Facimex Valores S.A., Balanz Capital Valores S.A.U., Allaria S.A., e Invertir en Bolsa S.A., actuaron como colocadores.

Asesoramiento en la emisión de Obligaciones Negociables Simples Serie XIV de MSU S.A. por US$ 33.500.000

Asesores legales de Banco de Galicia y Buenos Aires S.A.U. como organizador, colocador y agente de liquidación, y Balanz Capital Valores S.A.U., Banco Santander Argentina S.A., Banco de Servicios y Transacciones S.A., Puente Hnos. S.A., Banco de la Ciudad de Buenos Aires, y Adcap Securities Argentina S.A., como colocadores, en la emisión por parte de MSU S.A. de las obligaciones negociables simples Serie XIV por un valor nominal de US$ 33.500.000, denominadas y pagaderas en Dólares Estadounidenses en el país, a una tasa de interés fija del 7,50% nominal anual, con vencimiento el 23 de julio de 2027, emitidas en el marco de su programa global para la emisión de obligaciones negociables simples (no convertibles en acciones) por un monto máximo en circulación de hasta US$ 200.000.000 (o su equivalente en otras monedas o unidades de medida o de valor).

Banco de Galicia y Buenos Aires S.A.U. actuó como organizador, colocador y agente de liquidación, y Balanz Capital Valores S.A.U., Banco Santander Argentina S.A., Banco de Servicios y Transacciones S.A., Puente Hnos. S.A., Banco de la Ciudad de Buenos Aires, y Adcap Securities Argentina S.A. actuaron como colocadores.

Decreto (PEN) N°608/2024: Reglamentación de la Ley N°27.743 - "Medidas Fiscales Paliativas y Relevantes"

El día 12 de julio de 2024 se publicó en el Boletín Oficial el Decreto (PEN) N°608/2024 que reglamenta la Ley N°27.743- Medidas Fiscales Paliativas y Relevantes. Se destaca que aún se encuentra pendiente el dictado de la reglamentación por parte de la Administración Federal de Ingresos Públicos (“AFIP”), que brindará mayores precisiones y aclaraciones sobre la aplicación práctica de la Ley N°27.743.

A continuación, sintetizamos los aspectos más relevantes que establece dicho Decreto:

Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social (moratoria)

- Extinción de acciones penales: La cancelación de las obligaciones incluidas en el Régimen producirá la extinción de la acción penal (en la medida en que no exista sentencia firme a la fecha de cancelación) de todos los partícipes que posean imputaciones vinculadas a las obligaciones tributarias incluidas o que hubieran sido canceladas con anterioridad.

- Financiación: La tasa de interés de los planes de pago comprendidos en dicho régimen se establecerá en base a la tasa fijada por el Banco Nación para descuentos comerciales, la que se actualizará trimestralmente hasta el 31 de diciembre de 2025 y, luego, semestralmente.

Régimen de Regularización de Activos (blanqueo)

- Responsable de sujetos no residentes: Los sujetos que hayan perdido la residencia argentina al 31-12-2023 que quieran adherirse al Régimen de Regularización de Activos, deberán designar un responsable de cumplimiento de la deuda ajena a los efectos de cumplir con todas las obligaciones del régimen.

- Tipo de cambio a utilizar para el cálculo de la base imponible:

- Para convertir los valores expresados o medidos en pesos argentinos a dólares estadounidenses: AR$1.000.-

- Para convertir los valores expresados o medidos en otra moneda extranjera que no sea dólares estadounidenses: deberá considerarse la tabla publicada por la AFIP a los fines de las valuaciones para la presentación y determinación del Impuesto sobre los Bienes Personales (“IBP”) del período fiscal 2023 de las diferentes monedas (tipo de cambio comprador). - Criptomonedas, criptoactivos y demás activos virtuales: estos bienes se considerarán en el país en la medida en que se hubieren encontrado en custodia y/o administración, a la fecha de regularización, de un Proveedor de Servicios de Activos Virtuales que esté inscripto ante la Comisión Nacional de Valores. Cuando dichos activos no se encuentren bajo custodia y/o administración de una entidad habilitada a tales efectos, ya sea del país o de una jurisdicción o país extranjero no identificado por el GAFI como de Alto Riesgo o Bajo Monitoreo Intensificado, sólo podrán ingresar al Régimen si, antes de la fecha límite prevista para la manifestación de adhesión de la etapa 1, son transferidos a entidades que cumplan tales requisitos, en cuyo caso tendrán que mantenerse allí depositados hasta esa fecha.

A efectos de su valuación, deberá considerarse su valor de mercado al 31 de diciembre de 2023 o su valor de adquisición, el que fuera mayor, convertido al Tipo de Cambio de Regularización, en ambos casos, de corresponder. - Impuesto especial: Los montos a ingresar como Impuesto Especial de Regularización deberán ser calculados e ingresados en dólares estadounidenses, salvo que se trate de sujetos que hubieran exteriorizado exclusivamente ciertos bienes del país, que estén valuados en moneda nacional, caso en el cual el impuesto deberá ser ingresado en pesos.

- Beneficios: Recordamos que los beneficios son: (i) la extinción de toda acción civil o penal que pudiera corresponder por el incumplimiento de obligaciones vinculadas con los activos regularizados procederá a pedido de parte interesada mediante la presentación ante el juzgado interviniente de la documentación que acredite el acogimiento al Régimen de Regularización de Activos. (ii) liberación de pago de todos los impuestos que hubiesen correspondido con sus accesorios; (iii) no sujeción a la presunción de incremento patrimonial no justificado.

- Bienes o tenencias no exteriorizados: En caso de que AFIP detecte bienes o tenencias no exteriorizados en el Régimen, se aplicará el siguiente procedimiento:

- Si el valor de dichos bienes es menor al 10% del valor total de los bienes exteriorizados, su detección no provocará el decaimiento de los beneficios mencionados sobre los bienes exteriorizados, y la AFIP determinará de oficio los impuestos omitidos, sus accesorios y sanciones.

- Si el valor de dichos bienes supera el monto establecido en el punto anterior, esto provocará el decaimiento de los beneficios, y la AFIP determinará de oficio los impuestos omitidos, sus accesorios y sanciones.

Se entiende por detección al conocimiento sobre la existencia de los bienes o tenencia no declarados y de su titularidad al que arribare la AFIP mediante cualquier actividad que lleve a cabo en ejercicio de sus facultades de verificación y/o fiscalización. - Impuesto sobre los Débitos y Créditos en cuentas bancarias (“IDC”): se exime del IDC a las cuentas abiertas con el fin de ser utilizadas, de forma exclusiva, para exteriorizar las tenencias en moneda nacional y/o extranjera en efectivo.

Régimen especial del ingreso del IBP (“REIBP”)

- Sujetos y bienes alcanzados: las personas humanas y sucesiones indivisas residentes en Argentina al 31/12/2023 podrán optar por adherir al REIBP por los bienes que no hubiesen regularizado en el Régimen de Regularización de Activos (blanqueo), en la media en que la liquidación del IBP correspondiente al periodo fiscal 2023, si no se hubiesen adherido al REIBP, arrojara impuesto determinado. Quienes opten por adherir al REIBP por los bienes que no hubieran regularizado en el blanqueo, también deberán hacerlo por los bienes que regularicen. Quienes decidan no optar por la adhesión al REIBP por los bienes que no hubieran regularizado, no podrán adherir por los bienes que regularicen.

- Desistimiento voluntario: Si el contribuyente realizó un pago inicial inferior al 75% y opta por renunciar al REIBP, podrá acreditar dicho pago contra otros impuestos.

Impuesto a los Bienes Personales

- Beneficio a contribuyente cumplidores: Los contribuyentes cumplidores, en los términos de la Ley N°27.743, tributarán en los períodos fiscales 2023, 2024 y 2025 a la alícuota del 0,375%.

***

Para información adicional, por favor contactar a Gastón Miani y/o Leonel Zanotto.

Buscamos abogados/as junior para Corporate/M&A

Estamos seleccionando abogados/as junior para Corporate/M&A.

¿Por qué TRSM?

- Estudio joven, con estructura horizontal y fuerte involucramiento de los socios y de los asociados con los clientes.

- Muy buen clima de trabajo. ¡Por segundo año consecutivo logramos la certificación de Great Place to Work!

- Estudio dinámico y abierto a los cambios (todos los años hacemos encuestas para revisar oportunidades de mejora).

- Capacitación permanente a través de programa de capacitaciones (jurídicas + inglés).

- Programa de beneficios: política de maternidad/paternidad, Gympass, y otros.

- Trabajo interdisciplinario en equipo con otros departamentos del Estudio.

- Foco en el desarrollo de los asociados (procesos anuales de gestión del desempeño y follow-up constante).

- Trabajo en asuntos de relevancia, complejidad y sofisticación en un Estudio líder en el área.

Funciones del área

Contratos comerciales, joint ventures, acuerdos de accionistas, solución de controversias entre socios, planificación societaria.

Operaciones de inversión, asociación y desinversión corporativa.

¿Cuáles son los requisitos?

- Abogados/as recibidos/as (o por recibirse en los próximos meses).

- Idealmente, experiencia previa en estudios de abogados y/o empresas.

- Inglés avanzado (parte de la entrevista será en inglés).

- Interés en el área de Corporate y en desarrollarse en el Estudio.

Si cumplís con los requisitos, por favor envianos tu CV actualizado a ana.aftalion@tavarone.com antes del viernes 19/7.

En caso de que no cumplas con los requisitos y te interese trabajar en TRSM, por favor escribinos a RRHH@tavarone.com.

Derogación de la Resolución N° 2022/05 de la Secretaría de Energía

El 10 de julio de 2024 se publicó en el Boletín Oficial la Resolución Nº 150/2024 de la Secretaría de Energía de la Nación (la “Resolución 150” y la “Secretaría de Energía”, respectivamente), que deroga la Resolución N° 2022/2005 de la Secretaría de Energía (la “Resolución 2022”).

La Resolución 2022 ahora derogada, había definido los conceptos de “Instrucción Regulatoria”, “Mandato Regulatorio” e instrucción “Por Cuenta y Orden”, impartidas por la Secretaría de Energía a Compañía Administradora del Mercado Mayorista Eléctrico (“CAMMESA”). Con la derogación de la Resolución 2022, la Secretaría de Energía ya no puede actuar bajo dicha norma, y CAMMESA queda exceptuada de aquellas.

De acuerdo con la Resolución 150, durante los años 2004 y 2005 la Secretaría de Energía había dictado resoluciones que permitieron a CAMMESA actuar como mandataria del Estado Nacional, asumiendo tareas para las cuales no fuera originariamente constituida.

Agrega la Resolución 150 que la Resolución 2022 fue dictada en el contexto de la Ley N° 25.561 y normas complementarias, e implicó impartir instrucciones de carácter transitorio a CAMMESA, afectando así fondos propios del Mercado Eléctrico Mayorista (el “MEM”) y fondos aportados por el Fondo Unificado para el sostenimiento del Fondo de Estabilización.

Según la Resolución 150, la derogación de la Resolución 2022 responde a la necesidad de ajustar el marco normativo del sector eléctrico (ver comentarios al Decreto Nº 55/2023, aquí, Decreto Nº 70/2023 aquí, y la reciente Ley “Bases”, en este aspecto, aquí).

En este contexto, de acuerdo con lo considerado por la Resolución 150, la Secretaría de Energía busca coordinar y clarificar la actuación de entidades estatales y empresas del sector energético, y delimitar la actividad e injerencia del Estado Nacional y/o CAMMESA, según el caso.

Se destaca que, a la fecha, no se conocen los instrumentos regulatorios que adoptará la Secretaría de Energía para efectuar operatorias que previa a la publicación de la presente estaban a cargo de CAMMESA. En consecuencia, para comprender el impacto de la norma en comentario deberá esperarse a que la Secretaría de Energía adopte la regulación que reemplazará la operatoria actual.

Para información adicional, por favor contactar a Nicolás Eliaschev, Javier Constanzó, Daiana Perrone, Rocío Valdez y/o Victoria Barrueco.

Ley Bases: entrada en vigencia de la reforma laboral

Hoy se publicó en el Boletín Oficial la Ley de Bases y Puntos de Partida para la Libertad de los Argentinos (Nro. 27.742).

Si bien la ley entrará en vigencia mañana, 9 de julio de 2024, en lo que respecta puntualmente a la normativa laboral contenida en la ley, varias de sus disposiciones dependerán de su reglamentación o bien de la negociación colectiva para tornarse operativas.

A continuación enumeramos los aspectos de la ley que comenzarán a aplicarse a partir de mañana y cuáles deberán todavía esperar reglamentación o negociación colectiva:

Temas pendientes de reglamentación o negociación colectiva

- Nuevo mecanismo de registración laboral y de confección de recibos de sueldo

- Regularización de empleo

- Nueva plataforma online para denuncias sobre registración irregular

- Ampliación del período de prueba a 8 o 12 meses

- Creación del fondo de cese para el pago de indemnizaciones por despido

- Esquema de sistema privado de seguro o autoseguro

- Régimen de trabajadores independientes con colaboradores

Temas de aplicación y vigencia inmediata (9/7/2024)

- Validez del registro del contrato de trabajo por parte del proveedor de mano de obra

- Exclusión de los contratos de servicios del ámbito de aplicación de la LCT

- No aplicación de la presunción de la existencia de contratos de trabajo a los trabajadores autónomos que emiten facturas

- Aplicación del nuevo lapso de 6 meses del período de prueba para quienes sean contratados a partir del 9/7/2024

- Reducción a 10 días del período preparto, a opción de la mujer embarazada

- Justa causa de despido en caso de obstrucción, bloqueos o daños en el marco de medidas de fuerza

- Agravamiento indemnizatorio en caso de despido discriminatorio

- Eliminación de multas y agravamientos indemnizatorios, según el caso específico

***

Para información adicional, por favor contactar a Federico Basile.

Buscamos abogado/a intermediate o semi senior para el área de Impuestos - Contencioso Tributario

Estamos seleccionando abogado/a intermediate o semi senior para el área de Contencioso Tributario.

¿Por qué TRSM?

- Estudio joven, con estructura horizontal y fuerte involucramiento de los socios y de los asociados con los clientes.

- Muy buen clima de trabajo. ¡Por segundo año consecutivo logramos la certificación de Great Place to Work!

- Estudio dinámico y abierto a los cambios (todos los años hacemos encuestas para revisar oportunidades de mejora).

- Capacitación permanente a través de programa de capacitaciones (jurídicas + inglés).

- Programa de beneficios: política de maternidad/paternidad, Gympass, y otros.

- Trabajo interdisciplinario en equipo con otros departamentos del Estudio.

- Foco en el desarrollo de los asociados (procesos anuales de gestión del desempeño y follow-up constante).

- Trabajo en asuntos de relevancia, complejidad y sofisticación en un Estudio líder en el área.

¿Cuáles son los requisitos?

- Abogados/as recibidos/as.

- Experiencia mínima de 2 años, en estudios -área de impuestos contencioso: redacción escritos mediana/alta complejidad (demandas, contestación de demandas, recursos, etc), planificación de las defensas, etc.

- Inglés (idealmente).

- Interés en trabajar y desarrollarte dentro de un estudio.

Responsabilidades

- Redacción de escritos de alta complejidad a presentarse en los tribunales judiciales, en el Tribunal Fiscal de la Nación y organismos recaudadores de impuestos (demandas, análisis de pruebas periciales y contestación de impugnaciones de AFIP a la pericias producidas, alegatos, recursos de apelación y/o contestación de memoriales, recursos extraordinarios ante la Corte Suprema de Justicia)

- Coordinación y supervisión de trabajo realizado por juniors.

- Atención de clientes del estudio

Si cumplís con los requisitos, por favor envianos tu CV actualizado a ana.aftalion@tavarone.com antes del viernes 12/7.

En caso de que no cumplas con los requisitos y te interese trabajar en TRSM, por favor escribinos a RRHH@tavarone.com.

Ley de Medidas Fiscales Paliativas y Relevantes

El día 28 de junio de 2024 la Cámara de Diputados de la Nación finalmente sancionó la Ley de “Medidas fiscales Paliativas y Relevantes” (el “Paquete Fiscal”), rechazando las modificaciones introducidas por el Senado en materia de Impuesto a las Ganancias (4ta. Categoría) e Impuesto Sobre los Bienes Personales.

A continuación, sintetizamos los aspectos más relevantes de cómo quedó finalmente aprobado el Paquete Fiscal:

Régimen de Regularización Excepcional de Obligaciones Tributarias, Aduaneras y de Seguridad Social

- Obligaciones alcanzadas: aplica para obligaciones impositivas, aduaneras y de la Seguridad Social (con algunas exclusiones) vencidas al 31 de marzo de 2024, inclusive, y por las infracciones cometidas hasta dicha fecha, relacionadas o no con aquellas obligaciones.

- Condonación de Intereses resarcitorios y punitorios: se establece el siguiente esquema de condonación de intereses resarcitorios y punitorios: a) condonación del 70% si el pago es al contado o en un plan de facilidades de pagos de hasta 3 cuotas mensuales y la adhesión es dentro de los primeros 30 días corridos desde la fecha de entrada en vigencia de la reglamentación que dicte la AFIP; b) condonación del 60% si el pago es al contado o en un plan de pagos de hasta 3 cuotas mensuales y la adhesión es a partir de los 31 días corridos y hasta los 60 días corridos; c) condonación del 50% si el pago es al contado o en un plan de pagos de hasta 3 cuotas mensuales y la adhesión es a partir de los 61 días corridos y hasta los 90 días corridos; d) condonación del 40% si la totalidad de la deuda se regulariza a través de un plan de facilidades de pagos y la adhesión dentro de los primeros 90 días corridos; e) condonación del 20% si la totalidad de la deuda se regulariza a través de un plan de facilidades de pagos y la adhesión es a partir de los 91 días corridos.

- Financiación: Para los supuestos d) y e) mencionados en el párrafo anterior, se establece que: (i) las personas humanas deberán ingresar un pago a cuenta del 20% de la deuda y podrán pagar el saldo de deuda resultante hasta en 60 cuotas mensuales; (ii) las Micro y Pequeñas Empresas deberán ingresar un pago a cuenta del 15% de la deuda y podrán pagar el saldo hasta en 84 cuotas mensuales; (iii) las Medianas Empresas deberán ingresar un pago a cuenta del 20% de la deuda y podrán pagar el saldo hasta en 48 cuotas mensuales; (iv) el resto de los contribuyentes deberán ingresar un pago a cuenta del 25% de la deuda y podrán cancelar el saldo restante en hasta 36 cuotas mensuales. En todos los casos la reglamentación fijará un interés de financiación calculado en base a la tasa fijada por el Banco de la Nación Argentina para descuentos comerciales.

- Otros beneficios: se prevé la condonación del 100% de las multas y la extinción de la acción penal.

Régimen de Regularización de Activos

- Sujetos alcanzados: (i) las personas humanas, sucesiones indivisas y sociedades que, al 31 de diciembre de 2023, sean considerados residentes fiscales argentinos, estén o no inscriptas como contribuyentes ante la AFIP; (ii) las personas humanas que hubieran sido residentes fiscales en Argentina antes del 31 de diciembre de 2023 y que, a dicha fecha, hubieran perdido tal condición. De ejercerse esta opción, adquieren nuevamente la residencia tributaria en el país a partir del 1° de enero de 2024.

- Plazo de adhesión: se extenderá hasta el 30 de abril de 2025. El Poder Ejecutivo podrá prorrogar dicho plazo hasta el 31 de julio de 2025.

- Activos alcanzados: Se podrán exteriorizar bienes en el país y en el exterior, entre otros: moneda nacional y extranjera, bienes muebles e inmuebles, títulos y acciones, créditos y derechos, criptomonedas (solo como bienes en el país), que fueran de propiedad del contribuyente o que se encontraran en su posesión, tenencia o guarda al 31 de diciembre de 2023.

- Impuesto especial: El impuesto será del 5%, 10% o del 15%, en función del momento en que se realice la presentación de la declaración jurada y el pago.

- Blanqueo sin impuesto especial: se establece el blanqueo de hasta USD 100.000 sin ninguna penalidad. En casos de blanqueo por un monto superior, si permanecen los fondos en una cuenta especial hasta el 31 de diciembre de 2025, tampoco se aplica penalidad. Los fondos depositados en la cuenta especial pueden ser invertidos en determinados instrumentos financieros que fije la reglamentación.

- Beneficios: (i) extinción de toda acción civil o penal que pudiera corresponder por el incumplimiento de obligaciones vinculadas con los activos regularizados; (ii) liberación de pago de todos los impuestos que hubiesen correspondido con sus accesorios; (iii) no sujeción a la presunción de incremento patrimonial no justificado.

Impuesto sobre los Bienes Personales (“IBP”)

Régimen Especial de Ingreso del IBP: se establece un régimen opcional y voluntario de pago anticipado de IBP con las siguientes características:

- Sujetos alcanzados: (i) las personas humanas y sucesiones indivisas que, al 31 de diciembre de 2023, sean considerados residentes fiscales argentinos; (ii) las personas humanas, al 31 de diciembre de 2023, no sean consideradas residentes fiscales, pero que hubieran sido residentes fiscales antes de esa fecha. De ejercerse esta opción, adquieren nuevamente la residencia tributaria en el país.

- Plazo de adhesión: hasta el 31 de julio de 2024, aunque puede extenderse hasta el 30 de septiembre de 2024.

- Períodos alcanzados: 2023 a 2027, en forma unificada (o 2024 a 2027 para aquellos contribuyentes que se hayan adherido al Régimen de Regularización de Activos).

- Mecanismo de cálculo: se determina la base imponible del IBP considerando los bienes del contribuyente al 31 de diciembre de 2023, con ciertas particularidades. Luego, se multiplica por 5.

- Alícuotas: se aplican las siguientes alícuotas: (i) personas humanas y sucesiones indivisas: 0,45%; (ii) contribuyentes que hayan regularizado bienes bajo el Régimen de Regularización de Activos: 0,50%. A partir del 2028, la alícuota máxima será del 0,25%.

- Pago inicial: los contribuyentes que se adhieran al Régimen deben realizar un pago inicial de al menos el 75% del total del IBP determinado conforme las reglas del Régimen.

- Beneficios: (i) exclusión del pago del IBP y de todo otro impuesto patrimonial para los períodos fiscales 2023 a 2027 (o 2024 a 2027); y (ii) estabilidad fiscal hasta el año 2038 para los sujetos adheridos al Régimen respecto de aquellos impuestos

Ley de IBP:

- Se establecen modificaciones para el período fiscal 2023.

- Se modifica el mínimo no imponible del IBP: $100.000.000 (o $350.000.000, tratándose de inmuebles destinados a casa-habitación).

- Se unifican las alícuotas del IBP para bienes radicados en el país y en el exterior, quedando de la siguiente manera:

- Período fiscal 2023: de 0,50% a 1,50%.

- Período fiscal 2024: de 0,50% a 1,25%.

- Período fiscal 2025: de 0,50% a 1%.

- Período fiscal 2026: de 0,50% a 0,75%.

- Período fiscal 2027: alícuota única de 0,25%.

- Se establecen beneficios para los contribuyentes cumplidores:

- Para calificar como contribuyente cumplidor, el contribuyente (i) no deberá haber regularizado bienes bajo el Régimen de Regularización de Activos; y (ii) deberá haber presentado en tiempo y forma las DDJJ del IBP relativas a los períodos fiscales 2020 a 2022, inclusive, y haber cancelado en su totalidad, antes del 31 de diciembre de 2023, el saldo a favor del Fisco resultante en cada una de esas DDJJ.

- Los contribuyentes cumplidores tendrán una reducción de la alícuota del IBP de 0,50% de las alícuotas previstas para los períodos fiscales 2023 a 2025.

Impuesto a las Ganancias (“IG”)

- Se deroga el impuesto cedular aplicable a los empleados en relación de dependencia, sistema de determinación del IG que establecía la deducción especial y única equivalente a 180 Salarios Mínimos Vitales y Móviles anuales.

- En su reemplazo, el Paquete Fiscal crea el “Impuesto a los Ingresos Personales”.

- El paquete fiscal deroga ciertas exenciones, deducciones y beneficios aplicables a los empleados en relación de dependencia (entre otros, se derogan las exenciones al sueldo anual complementario, a las horas extras y al bono por productividad; las deducciones de gastos de movilidad y viáticos; y las exclusiones de ropa de trabajo y jardín materno infantil).

- Se reestablecen las deducciones personales (ganancias no imponibles, cargas de familia y deducción especial).

- Se actualizan los mínimos no imponibles, las escalas y los montos de las deducciones personales.

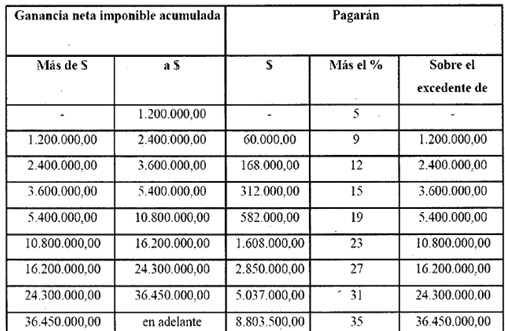

- El Paquete Fiscal establece la siguiente escala para ganancias de la 4ta categoría:

- Se dispone la actualización semestral de las escalas por IPC a partir del período fiscal 2025, en enero y julio de cada año.

- Se prevé una actualización excepcional en septiembre del 2024, por el trimestre de junio a agosto, por lo que los montos correspondientes al primer semestre del corriente año no se actualiza.

- Se faculta al Poder Ejecutivo Nacional a elevar las deducciones excepcionalmente durante el 2024.

Otras modificaciones

- Se actualizan los topes de facturación de las diferentes categorías del Régimen Simplificado para Pequeños Contribuyentes. Se autoriza al Poder Ejecutivo Nacional a incrementar dichos topes durante el período fiscal 2024.

- Se elimina el Impuesto a la Transferencia de Inmuebles (“ITI”).

- Se crea un régimen de transparencia fiscal al consumidor, que dispone que cuando un sujeto responsable inscripto en el Impuesto al Valor Agregado (“IVA”) realice ventas, locaciones o prestaciones de servicios gravados a consumidores finales, deberá discriminar el IVA en la factura.

***

Para información adicional, por favor contactar a Gastón Miani y/o Leonel Zanotto.

Ley Bases: Reforma laboral

1. Promoción del empleo registrado

Los empleadores del sector privado podrán regularizar, dentro de los noventa (90) días de dictada la reglamentación, las relaciones laborales que no se encuentren registradas o lo estuvieran de manera deficiente o parcial (remuneración inferior o fecha de ingreso posterior a la real).

La reglamentación de la ley definirá con precisión los efectos de esta regularización, que en principio comprenderá: (i) la extinción de la acción penal en trámite y la condonación de multas por infracciones; (ii) la baja del registro de empleadores con sanciones laborales (“REPSAL”); (iii) la condonación de deudas de aportes y contribuciones (salvo obra social) en no menos del setenta por ciento (70%) del total; incluyendo aquellas que se encuentren controvertidas en sede judicial.

Los trabajadores cuyos contratos se hubieren regularizado en el marco de la Ley y su reglamentación, tendrán derecho a computar, sólo a los efectos del pago de la Prestación Básica Universal (“PBU”) y para el beneficio de la Prestación por Desempleo, hasta sesenta (60) meses de servicios con aportes, calculados sobre el monto del salario mínimo, vital y móvil.

2. Modernización laboral

2.1. Derogación de multas por registro irregular del contrato de trabajo

La Ley de “Bases y Puntos de Partida para la Libertad de los Argentinos” (la “Ley Bases”) deroga todas las disposiciones de la Ley Nacional de Empleo 24.013 que fijaban multas por falta de registro o registro deficiente de la relación laboral. También queda derogada la Ley 25.323, que imponía multas por registración irregular (artículo 1) y por falta de pago de las indemnizaciones por despido sin causa (artículo 2).

2.2. Eliminación de multas por falta de entrega de certificados de trabajo y de ingreso de aportes

A través de la derogación de los artículos 43 a 48 de la Ley 25.345, desaparecen las multas relativas a la falta de entrega de los certificados de servicios y remuneraciones (artículo 80 de la Ley de Contrato de Trabajo (“LCT”) y la omisión del ingreso de los aportes retenidos al trabajador (artículo 132 bis de la LCT).

2.3. Registro del contrato de trabajo

Regirá un nuevo mecanismo de registro de la relación laboral, a ser definido por la reglamentación, que deberá ser simple y electrónico. También existirá un mecanismo sencillo para la confección de los recibos de sueldo y se preverá, para las empresas de hasta doce (12) trabajadores, una contribución unificada.

2.4. Contratistas e intermediarios

Se establece la plena validez del registro efectuado por el empleador originario en los vínculos con contratistas y empresas proveedoras de personal. En el mismo sentido, a mérito de la modificación del artículo 29 de la LCT, los trabajadores contratados por terceros para asignarlos a las empresas serán considerados empleados directos de aquellos que registren el vínculo, desapareciendo de esta manera el riesgo del reclamo de registración irregular respecto de trabajadores asignados a las empresas por terceros contratistas.

2.5. Deficiencia registral

El trabajador podrá denunciar la falta o deficiencia de registro ante la AFIP, a través del medio electrónico que la autoridad ofrecerá a tales efectos. En caso de que tal deficiencia fuese consagrada en sede judicial, el Juez informará los antecedentes a la AFIP, la que determinará la deuda pertinente en materia de aportes y contribuciones de la seguridad social. Esta deuda descontará los aportes ingresados por el trabajador en la calidad de autónomo.

2.6. Ámbito de aplicación de la LCT

Quedan excluidos del ámbito de aplicación de la LCT, los contratos de obra, servicios y agencia (entre otros) regulados por el CCyC.

2.7. Presunción de contrato de trabajo. Contratos civiles

Los contratos de locación de obra o de servicios profesionales u oficios que verifiquen de parte del prestador la emisión de recibos o facturas oficiales, no ingresan dentro de la presunción relativa a la existencia de un contrato de trabajo cuando se trata de prestaciones de personas físicas. Este entendimiento se extiende a la Seguridad Social.

2.8. Período de prueba

El período de prueba (artículo 92 bis de la LCT) será de seis (6) meses. Este plazo podrá ampliarse a ocho (8) meses por acuerdo colectivo en empresas de seis (6) a cien (100) trabajadores, y a doce (12) meses en empresas que exhiban una nómina no superior a cinco (5) trabajadores. Estas previsiones serán también de aplicación al régimen nacional de trabajo agrario.

2.9. Protección del embarazo

Se mantiene la prohibición para la mujer embarazada, de trabajar durante los cuarenta y cinco (45) días anteriores y posteriores al parto, aunque a mérito de la reforma se concede a aquélla la opción de reducir a diez (10) días la licencia preparto, acumulando el lapso remanente al período posparto.

2.10. Justa causa de despido

La ley modifica el artículo 242 de la LCT, incluyendo expresamente como causas de despido o injuria laboral, las siguientes: (i) participación activa en bloqueos o tomas de establecimiento; (ii) cuando a tenor de la participación en huelgas, (a) se afecte la libertad de trabajo de quienes no participan de las medidas de fuerza; (b) se impida u obstruya el ingreso de personas o cosas al establecimiento; (c) se ocasionen daños en personas o cosas de la empresa o de terceros. Antes de producir el despido como derivación de estos incumplimientos, el empleador debe intimar al trabajador a deponer su actitud (excepto el escenario de daños a las personas o cosas).

2.11. Indemnización especial por despido discriminatorio

Los jueces podrán incrementar la indemnización por antigüedad entre el cincuenta por ciento (50%) y el cien por ciento (100%) (según la gravedad del acto discriminatorio) en los supuestos de que el trabajador acredite en juicio que su despido estuvo motivado en razones de etnia, raza, nacionalidad, sexo, identidad de género, orientación sexual, religión, ideología u opinión política o gremial. Sin perjuicio del planteo de discriminación, el trabajador no tendrá derecho a reclamar su reinstalación porque el despido, aun discriminatorio, producirá en todos los casos la extinción definitiva de la relación laboral.

2.12. Fondo de cese

En el marco de la negociación colectiva, las partes podrán reemplazar el esquema indemnizatorio actual por un “fondo o sistema de cese laboral”, cuyas características deberá definir la reglamentación. Por otra parte, los empleadores podrán optar por contratar un sistema privado de capitalización (o bien auto-asegurarse) para solventar el costo de la indemnización por antigüedad prevista en la ley o para el pago de una eventual gratificación convenida en el marco de un acuerdo de rescisión (artículo 241 de la LCT).

2.13. Trabajador independiente con colaboradores

La Ley Bases incorpora una nueva categoría de trabajadores independientes, previendo que un trabajador autónomo podrá valerse de hasta tres (3) trabajadores independientes para llevar adelante un emprendimiento productivo, acogiéndose a un régimen especial que reglamentará el Poder Ejecutivo Nacional. No existirá relación de dependencia entre la persona contratante y tales colaboradores, salvo que en la realidad del vínculo se visualicen las notas de subordinación que caracterizan a toda relación de dependencia. No obstante su exclusión del régimen de empleo privado, los trabajadores independientes ingresarán, en las condiciones que defina la reglamentación, al régimen de Seguridad Social, de Obras Sociales y de Riesgos del Trabajo.

***

Para información adicional, por favor contactar a Federico Basile.

Ley Bases: Modificaciones a la Ley de Procedimiento Administrativo

1. Ámbito de Aplicación

La Ley Bases clarifica que la Ley de Procedimiento Administrativo 19.549 (“LNPA”) será de aplicación directa a la Administración pública nacional centralizada y descentralizada, los órganos del Poder Legislativo, del Poder Judicial y del Ministerio Público de la Nación (cuando ejerzan funciones materialmente administrativas), y de forma supletoria a los entes públicos no estatales, a las personas de derecho público no estatales, a personas privadas, cuando ejerzan potestades públicas otorgadas por leyes nacionales, y a los organismos militares y de defensa y seguridad.

Se excluye de la aplicación de la LNPA a las Empresas del Estado, las Sociedades del Estado, las Sociedades Anónimas con Participación Estatal Mayoritaria, las Sociedades de Economía Mixta y todas aquellas otras sociedades y demás organizaciones empresariales donde el Estado nacional tenga, directa o indirectamente, participación total o mayoritaria, en el capital o en la formación de las decisiones societarias. Éstas, junto con el Banco de la Nación Argentina, se regirán en sus relaciones con terceros por el derecho privado.

2. Nuevos Principios del Procedimiento Administrativo

Entre otros nuevos principios del procedimiento administrativo, se introduce el principio de eficiencia burocrática, en virtud del cual los interesados no estarán obligados a aportar documentos que hayan sido elaborados por la Administración centralizada o descentralizada, siempre que el interesado haya expresado su consentimiento a que sean consultados o recabados.

3. Plazos

En cuanto a plazos, se establece:

-

- Un plazo máximo de cinco (5) días hábiles administrativos para elevar el expediente en caso de interposición de recursos que deban ser resueltos por un órgano superior del que dictó el acto. Tal plazo, en rigor, ya se encontraba previsto en el Reglamento de Procedimientos Administrativos aprobado por el Decreto 1759/1972 (t.o. 2017), respecto a los recursos de reconsideración y jerárquico;

- Un plazo automático de dos (2) días hábiles administrativos posteriores a la notificación en caso de que, solicitada una prórroga, la denegatoria no se efectuare por lo menos con dos (2) días hábiles administrativos de antelación al vencimiento del plazo original;

- Un plazo supletorio de hasta sesenta (60) días hábiles administrativos para el dictado de una resolución por el respectivo órgano;

- Un plazo no inferior a treinta (30) días hábiles administrativos contados desde la notificación válida del acto, para la interposición de recursos susceptibles de agotar la vía administrativa; y

- La ampliación del plazo de caducidad para el ejercicio de la acción impugnatoria, de noventa (90) días hábiles judiciales a ciento ochenta (180) días hábiles judiciales.

4. Interrupción de plazos

La nueva redacción aclara que la interposición de reclamos o recursos administrativos interrumpe el curso de todos los plazos legales y reglamentarios aplicables, inclusive los relativos a la caducidad y prescripción, aunque aquéllos hubieren sido mal calificados, adolezcan de defectos formales insustanciales o fueren deducidos ante órgano incompetente. Además, se aclara que los efectos interruptivos permanecerán hasta que adquieran firmeza en sede administrativa, según corresponda. Previamente, existía una discusión acerca del carácter suspensivo o interruptivo de aquellos, tema que queda zanjado con la Ley Bases.

5. Silencio

Se determina que vencido el plazo de sesenta (60) días para resolver, el interesado podrá dar por configurado el silencio negativo de la Administración, eliminando la necesidad de presentar pronto despacho y aguardar otros treinta (30) días para tener por configurado el silencio. Además, cuando una norma exija una autorización u otra conformidad se estipula un silencio positivo al vencimiento del plazo previsto para resolver, aunque tal disposición no será aplicable a materias de salud pública, medio ambiente, prestación de servicios públicos o derechos sobre bienes del dominio público.

6. Plazo de Prescripción

Se incorpora para la Administración Pública Nacional el plazo de prescripción para solicitar la declaración judicial de nulidad de un acto administrativo de alcance particular, sea por vía de acción o reconvención, que será de diez (10) años en caso de nulidad absoluta y de dos (2) años en caso de nulidad relativa, desde notificado el acto.

7. Potestad Revocatoria

Se limita el ejercicio de la potestad revocatoria de la Administración Pública Nacional, al establecerse que:

-

- Respecto a los actos de nulidad relativa, sólo serán anulables en sede judicial;

- Respecto a los actos de nulidad absoluta, será revocable en sede judicial si hubiere generado derechos subjetivos que se estén cumpliendo o se hubiere cumplido totalmente su objeto. No podrán suspenderse en sede administrativa cuando no se admita la revocación en dicha sede;

- Es procedente la revocación de actos de nulidad absoluta si se acreditare dolo o si el acto fuere precario;

- La revocación por oportunidad mérito y conveniencia sólo es ejercitable en los supuestos previstos por ley, y la indemnización resultante podrá abarcar el lucro cesante debidamente acreditado; y

- Los actos administrativos de alcance general sólo son revocables vía su derogación, y sin perjuicio de los derechos adquiridos que pudieran haber nacido y lo que corresponda en materia indemnizatoria.

8. Reclamo Administrativo Previo

En materia de reclamo administrativo previo, se aclara que la interposición del pronto despacho vencidos los noventa (90) días hábiles administrativos para la resolución del reclamo, será optativa. Además, la redacción aclara que no será aplicable el plazo de caducidad, sino que deberá atenerse a los correspondientes plazos de prescripción. Finalmente, se amplía el plazo de caducidad a ciento ochenta (180) días hábiles judiciales.

Por otra parte, se establece que será innecesario el reclamo administrativo previo cuando: (i) se reclamare daños y perjuicios por responsabilidad contractual o extracontractual del Estado, o se intentare una acción de desalojo contra él o una acción que no tramite por vía ordinaria, y (ii) se tratare de repetir lo pagado al Estado en virtud de una ejecución o de repetir un gravamen pagado indebidamente.

Similarmente a la redacción anterior de la LNPA previo al dictado de la Ley 25.344, tampoco será exigible el reclamo administrativo previo si mediare una clara conducta del Estado que haga presumir la ineficacia cierta del procedimiento, transformando el reclamo previo en un ritualismo inútil.

***

Para información adicional, por favor contactar a Nicolás Eliaschev y/o Javier Constanzó.